Categorieën Blog Berichten over onderwerp: artikel 1 EVRM

Belasting blog

Geregeld verschijnt er een belastingadvies blog over een actueel fiscaal onderwerp. Dit blog is bedoeld om u te informeren over voor u interessante ontwikkelingen op het gebied van belastingen. Het kan gaan om nieuwe jurisprudentie of hoe een nieuwe regeling in de praktijk uitwerkt.

Als u na het lezen van een blog vragen heeft, schroom niet om die te stellen!

Waarom u om ambtshalve vermindering voor box 3 belasting moet verzoeken?

De Belastingdienst heeft op 4 februari 2022 uitspraak op bezwaar gedaan inzake de massaal bezwaarprocedure over de jaren 2017 tot en met 2020. In hoeverre waren de Belastingdienst en het Ministerie van Financiën voorbereid op de mogelijkheid dat de Hoge Raad zou besluiten dat de box 3 heffing daadwerkelijk verminderd moet worden? In een interne analyse van de Belastingdienst van begin december worden verschillende scenario’s in kaart gebracht. Duidelijk wordt wel dat de geschatte doorlooptijd van de afwikkeling van de bezwaarschriften lang zal zijn (250 dagen wordt genoemd). Dat betekent een aanzienlijk beslag op de organisatie als alle aanslagen individueel beoordeeld en verminderd moeten worden. Als de ervaringen met de afwikkeling van de toeslagenaffaire in ogenschouw worden genomen, verwacht ik niet dat er op korte termijn duidelijkheid zal komen wat de uitspraak van de Hoge Raad voor de individuele belastingplichtige betekent.

Op dit moment is de Belastingdienst in overleg met het Ministerie van Financiën op welke wijze ze:

- zo efficiënt mogelijk te werk kunnen gaan om rechtsherstel te bieden, en

- zal vastgesteld moeten worden hoe het individuele rechtsherstel eruit komt te zien.

Dat laatste zal vermoedelijk de nodige hoofdbrekens opleveren als het gaat om belastingplichtigen die een andere vermogensmix hebben dan die in de procedure bij de Hoge Raad. Die belastingplichtige had met name liquiditeiten in box 3.

Op de website van de Belastingdienst staat een uitleg met ook de stand van zaken. De Belastingdienst heeft het volgende bekend gemaakt:

- De uitspraak op het bezwaarschrift vermeld nog niet hoe de uitspraak op het bezwaarschrift eruit komt te zien voor de individuele deelnemers aan de massaal bezwaarprocedure. Voor 1 mei aanstaande zal de Belastingdienst in overleg met het Ministerie van Financiën een beslissing bekend maken bij de Voorjaarsnotabesluitvorming over hoe het rechtsherstel eruit komt te zien.

- Voor belastingplichtigen die geen bezwaar hebben aangetekend, zal ook voor 1 mei a.s. bekend worden of ook zij een vermindering tegemoet kunnen zien van de jaren waarvan de aanslag al definitief is.

- De Belastingdienst heeft aangekondigd dat zij geen definitieve aanslagen meer oplegt, als er sprake is van box 3 vermogen. Dat gebeurt alleen nog als termijnen verlopen of als het in het belang van de belastingplichtige is.

- De voorlopige aanslagen 2022 worden/zijn nog opgelegd zonder rekening te houden met de uitspraak van de Hoge Raad. De definitieve aanslag zal opgelegd worden in lijn met de uitspraak van de Hoge Raad.

Hoe nu verder?

Voor zover het niet tot liquiditeitsproblemen leidt, kan overwogen worden om de voorlopige aanslag 2022 te betalen en af te wachten hoe de compensatie eruit komt te zien. De uitspraak van de Hoge Raad ziet op een belastingplichtige met vooral banktegoeden waarop een zeer laag rendement is gemaakt door de lage rente. Op dit moment is nog niet duidelijk of belastingplichtigen die een andere vermogensmix hebben ook in aanmerking komen voor compensatie en op welke wijze die compensatie bepaald wordt. Daarom is voorzichtigheid geboden om aanslagen te laten verminderen, als later blijkt dat toch inkomstenbelasting verschuldigd is, kan er 4% belastingrente verschuldigd zijn.

Als het Ministerie van Financiën het op enige wijze eenvoudig wil oplossen voor zover dat mogelijk is, kan ervoor gekozen worden belastingplichtigen alleen een belastingkorting te geven voor zover zij op 1 januari van een jaar over liquide middelen/deposito’s beschikken. De Belastingdienst beschikt over die informatie en kan op basis daarvan voor dat deel van het vermogen de compensatie bepalen. Als per belastingplichtige naar de gehele vermogensmix gekeken gaat worden in combinatie met het behaalde rendement op de vermogensmix als geheel, zal dat de Belastingdienst doen vastlopen zo verwacht ik.

Belastingrente is een aandachtspunt als later definitieve aanslagen worden opgelegd

Voor zover de Belastingdienst geen voorlopige/definitieve aanslagen oplegt, vormt het berekenen van belastingrente achteraf een aandachtspunt. De Belastingdienst heeft niet bekend gemaakt dat er afgezien wordt van het berekenen van belastingrente, dan wel dat die gematigd wordt. Om te voorkomen dat u achteraf toch belastingrente moet betalen, kan ervoor gekozen worden om een voorlopige aanslag op te laten leggen.

De Belastingdienst berekent rente over de periode startend vanaf 6 maanden na afloop van het kalenderjaar. Na een periode van 19 weken na ontvangst van de belastingaangifte mag de Belastingdienst geen rente meer berekenen. Na het verzoek om het opleggen van een navorderingsaanslag mag nadat 12 weken verstreken zijn geen rente meer berekend worden. Bij het verzoek om aan voorlopige aanslag geldt een periode van 14 weken. Als een verzoek om een voorlopige aanslag of de aangifte inkomstenbelasting gedaan is voor 1 mei volgend op het belastingjaar, mag de Belastingdienst geen rente berekenen bij het opleggen van de aanslag inkomstenbelasting. Voor de aangiften inkomstenbelasting 2021 denk ik dat het indienen van de aangifte inkomstenbelasting voor 1 mei 2022 de voorkeur verdient, dan zal de Belastingdienst geen rente kunnen berekenen als de voorlopige of definitieve aanslag niet op korte termijn wordt opgelegd.

Van het berekenen van rente wordt niet afgezien als de Belastingdienst afwijkt van de aangifte bij het opleggen van de aanslag. In deze situatie ga ik er wel vanuit als de Belastingdienst later een van de aangifte afwijkende aanslag oplegt, er niet alsnog belastingrente wordt berekend, als de afwijking betrekking heeft op een aanpassing van de box 3-heffing.

Belastingplichtigen die geen bezwaar hebben aangetekend moeten ook gecompenseerd worden

Afgewacht moet worden welke beslissing genomen wordt voor belastingplichtigen die geen bezwaar hebben aangetekend. Ik ben van mening dat er voor hen ook een tegemoetkoming moet komen gelijk aan die voor de deelnemers aan de massaal bezwaarprocedure. Dit om rechtsongelijkheid tussen de verschillende belastingplichtigen te voorkomen die zich in dezelfde positie bevinden. Ook zijn er juridische argumenten om ook de belastingplichtigen die geen bezwaar hebben aangetekend te compenseren. Daarvoor kan het van belang zijn om ambtshalve aanpassing van de aangifte inkomstenbelasting te verzoeken voor de jaren 2018 tot en met 2020.

Aanslagen opgelegd op 24 december 2021 en daaropvolgend

Aanslagen die zijn opgelegd op 24 december 2021 en in de periode daarna vormen voor mij nog een aparte categorie. Ook als de bezwaartermijn al verlopen is, ben ik van mening dat deze aanslagen ook ambtshalve aangepast moeten worden in het geval de belastingplichtigen niet hebben meegedaan aan de massaal bezwaarprocedure. Dit omdat deze aanslagen gepubliceerd zijn op de dag van of na het publiceren van de gerechtelijke uitspraak.

Conclusie

Als u meeloopt in de massaal bezwaarprocedure moet afgewacht worden wat het Ministerie van Financiën gaat besluiten over de tegemoetkoming. Voor belastingplichtigen die niet meelopen in de massaal bezwaarprocedure volgt voor 1 mei een besluit. Daarop vooruitlopend kan besloten worden om toch vast een verzoek tot ambtshalve vermindering te doen. Naar mijn mening is dat om twee redenen verstandig om te doen:

- U neemt zelf actie door het verzoek om ambtshalve vermindering te doen, waardoor u de Belastingdienst dwingt om in uw specifieke situatie te oordelen of aan het verzoek tegemoet wordt gekomen.

- Als de Belastingdienst veel van die verzoeken binnenkrijgt, kan dat het Ministerie van Financiën doen besluiten om ook de belastingplichtigen die geen bezwaar hebben aangetekend tegemoet te komen.

Verzoekschrift om ambtshalve vermindering treft u hier aan.

Wilt u meer weten over voorgaande dan wel wanneer u wilt verzoeken om vermindering van belastingaanslagen, dan helpen wij u graag. Daarvoor kunt u contact opnemen met mr. Ewoud de Ruiter - fiscalist op 030 - 687 0 383 of mailen naar info(ad)3rrrbelastingadviseurs.nl

Hoge Raad zet streep door box 3-heffing! Wat betekent dit voor u?

Sinds 2013 is er geprocedeerd over de box 3 heffing. Daarbij ging het steeds om de vraag of de box 3 heffing in strijd was artikel 1 EP EVRM (recht op ongestoord eigendom) en met het discriminatieverbod dat is neergelegd in artikel 14 EVRM. De rechter oordeelde soms wel dat er bij de box 3 heffing strijd is met de hiervoor genoemde artikelen, maar dat rechtsherstel niet van de rechter kan komen, maar van de politiek moet komen. In incidentele gevallen honoreerde de rechter het beroep dat de box 3 heffing een individueel buitensporige last vormt wel. Nu heeft de Hoge Raad eindelijk beslist dat de box 3-heffing tot een onredelijke situatie kan leiden voor belastingplichtigen en dat belasting geheven moet worden op basis van het werkelijk behaalde rendement.

Hierna zullen we behandelen waarom deze uitspraak van belang is voor de aanslagen inkomstenbelasting over de jaren 2017 en 2018, maar ook de daaropvolgende jaren.

Wat heeft de Hoge Raad besloten over de box 3-heffing?

Op 24 december 2021 heeft de Hoge Raad geoordeeld dat de box 3 heffing in strijd is met artikel 1 EP EVRM (recht op ongestoord eigendom) en met het discriminatieverbod dat is neergelegd in artikel 14 EVRM. Daarbij is ook geoordeeld dat direct rechtsherstel geboden kan worden, waarbij de box 3 heffing is verlaagd.

Waar ging de procedure over?

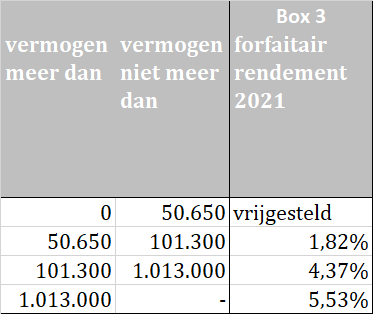

De belastingplichtige in de procedure had aan vermogen van € 1 miljoen euro dat voor 80% was belegd in spaargeld met een lage rente. Het in de jaren 2017 en 2018 behaalde rendement bedroeg € 6.612 respectievelijk € 3.528, de verschuldigde box 3 heffing bedroeg € 12.705 (2017) en € 11.969 (2018). Belangrijk is om op te merken dat de belastingheffing over box 3 per 1 januari 2017 was gewijzigd, waarbij de belastingheffing meer is gedifferentieerd naar de omvang van het vermogen. Tot 1 januari 2017 werd belasting geheven over een fictief rendement waarvan de hoogte niet afhankelijk was van de omvang van het vermogen. Vanaf 1 januari 2017 zijn er een drietal schijven die een oplopend fictief rendement kennen. Voor het jaar 2022 zien de schijven er als volgt uit:

De Hoge Raad heeft nu geoordeeld dat deze wijze van het bepalen van het rendement in strijd is met artikel 1 EP EVRM (recht op ongestoord eigendom) en met het discriminatieverbod dat is neergelegd in artikel 14 EVRM. Dit omdat je als belegger gedwongen wordt om een risicovoller beleggingsbeleid te voeren, om de genoemde rendementen te halen. Waarbij het uiteindelijk onzeker is dat de rendementen ook daadwerkelijk gerealiseerd worden. De Hoge Raad heeft ook geoordeeld dat het box 1 inkomen niet hoeft te worden meegenomen om te bepalen of de belastingheffing over box 3 te hoog is. In eerdere procedures heeft de rechter dat wel meegewogen om te bepalen of sprake is van een individueel buitensporige last. Dat betekent dat alleen de box 3 heffing in de beoordeling meegenomen moet worden in relatie tot het behaalde rendement.De gedachte achter de verschillende schijven is dat naarmate het vermogen omvangrijker wordt, er meer belegd wordt dan gespaard. In de eerste schijf wordt met een rendement gerekend van 0,03% over 67% van het vermogen en 5,53% rendement over 33% van het vermogen. Bij de derde schijf wordt over het volledige deel van het vermogen een rendement gerekend van 5,53%.

De Hoge Raad heeft geconcludeerd dat met de wijziging in de box 3 heffing per 1 januari 2017 het stelsel verder is af komen te staan van een heffing over inkomen, waarvan kan worden aangenomen dat een individuele belastingplichtige het daadwerkelijk heeft genoten. Daarbij is ook meegewogen dat een ander stelsel van box 3 heffing uitgaande van daadwerkelijk gerealiseerde rendementen pas op zijn vroegst pas in 2025 verwacht wordt. Dit alles in overweging nemende heeft de rechter besloten dat de box 3 heffing moet plaatsvinden over de daadwerkelijk gerealiseerde rendementen.

Voor de jaren 2017 en 2018 in totaal zes verschillende belastingplichtigen aangewezen waarvoor de (massaal bezwaar tegen de box 3 heffing) proefprocedures lopen. Op dit moment verwacht ik dat de andere uitspraken die nog onder de rechter zijn op dezelfde wijze afgedaan zullen worden als de uitspraak van de Hoge Raad op 24 december 2021.

Wat betekent deze uitspraak nu voor de praktijk?

Deze uitspraak ziet op een procedure tegen de box 3 heffing in de jaren 2017 en 2018, die is aangewezen in het kader van de massaal bezwaar procedure. Dat betekent dat de Belastingdienst voor alle belastingplichtigen die meelopen in de massaal bezwaar procedure uitspraak op bezwaar gaat doen conform deze uitspraak. De uitspraak van de Hoge Raad laat nog wel wat vragen open voor de praktijk. Daar ga ik hierna verder op in.

Allereerst denk ik dat voor belastingplichtigen die meelopen in de massaal bezwaar procedure en die in de jaren 2017 en 2018 een hoger rendement hebben gehaald dan het genoemde fictieve rendement, de belastingheffing gemaximeerd blijft tot de forfaitaire belastingheffing. Voor hen zal de uitspraak naar ik verwacht geen gevolgen hebben. Zij kunnen een beroep op de wet doen.

Voor de andere belastingplichtigen kan de uitspraak dus wel gevolgen hebben. Wat helaas niet goed blijkt uit de uitspraak is hoe het genoten rendement precies is bepaald. Voor zover het om banktegoeden gaat is dat niet ingewikkeld en vormt de ontvangen rente het rendement. Wat vormt het rendement bij de beleggingen in onroerend goed, aandelen en obligaties? Alleen het ontvangen huurinkomsten, bruto dividend en de rente? Of ook de (gerealiseerde) waarde-/koersstijgingen en -dalingen?

Een ander aandachtspunt bij de afdoening van de bezwaarschriften betreft hoe om te gaan met fiscale partners, waarbij de ene partner alleen spaartegoeden heeft met weinig rendement en de andere partner met beleggen in aandelen hoge rendementen heeft behaald. Krijgt de belastingplichtige met het lage rendement ook compensatie?

Wat nu als er nooit bezwaar is aangetekend?

Als er nooit bezwaar is aangetekend en de aanslagen inkomstenbelasting 2017 en 2018 staan inmiddels definitief vast, dan is het alleen nog mogelijk om ambtshalve te verzoeken om vermindering van die aanslagen. Tegen zo een verzoek staat vervolgens bezwaar en beroep open. Belangrijk is om op te merken dat aan bepaalde voorwaarden voldaan moet zijn, wil men om ambtshalve vermindering verzoeken. In dit geval wordt verzocht om ambtshalve vermindering naar aanleiding van een uitspraak van de rechter. Zo een verzoek kan niet terugwerken naar aanslagen die al voor de dag van de uitspraak definitief zijn geworden. Dat betekent dat een verzoek om ambtshalve vermindering alleen zal worden gehonoreerd op het moment dat het Ministerie van Financiën heeft besloten dat deze aanslagen ook voor vermindering in aanmerking komen.

Wat wel kan pleiten voor het verzoek om ambtshalve vermindering is dat als er veel van deze verzoeken binnenkomen, het Ministerie van Financiën dat mogelijk zal meewegen om de Belastingdienst een aanwijzing te geven om de verzoeken om ambtshalve vermindering toe te wijzen.

Als de Belastingdienst het verzoek om ambtshalve vermindering afwijst, staat beroep open bij de rechter.

In het verzoek om ambtshalve vermindering kan ook verwezen worden naar de strijdigheid met het Europese recht. In sommige gevallen worden bezwaartermijnen feitelijk opgeschort op het moment dat Nederlandse regelgeving in strijd is met Europese regelgeving. Dat betekent dat ook buiten de bezwaartermijnen de Belastingdienst en eventueel de rechter een verzoek om vermindering van de aanslag inkomstenbelasting moet honoreren. Mogelijk is dit van alle mogelijkheden nog de meest kansrijke route om om ambtshalve vermindering te verzoeken.

Wat gaat de Belastingdienst nu doen?

Afgewacht moet worden wat de Belastingdienst gaat doen. Naar verwachting zal de Hoge Raad voor andere proefprocedures niet tot een andere conclusie komen. Daarom denk ik dat voor alle aanslagen die onder de massaal bezwaarprocedure vallen uitspraak op bezwaar gedaan kan worden met wat de Hoge Raad nu heeft beslist.

Waarschijnlijk zal het Ministerie van Financiën eerst aan zet zijn om een richtlijn op papier te zetten hoe de uitspraak van de Hoge Raad moet worden toegepast. Daarbij zal het om de invulling gaan van hoe het begrip rendement precies moet worden uitgelegd want dat blijkt naar mijn mening onvoldoende uit de uitspraak. Ook zal daarbij meegenomen moeten worden of de uitspraak op individueel niveau moet worden toegepast of voor de belastingplichtigen gezamenlijk. Dat laatste kan dus betekenen dat de belastingplichtige met alleen spaargeld geen compensatie krijgt als de fiscale partner een voldoende hoog rendement heeft behaald met beleggen.

Hoe moet het rendement nu bepaald worden waarover inkomstenbelasting verschuldigd is?

Onder de Wet inkomstenbelasting 1964 werden koerswinsten op beleggingen niet in de belastingheffing betrokken. Bij koerswinsten moet gedacht worden aan waardestijgingen van aandelen, obligaties en onroerend goed. Rente, dividend, huuropbrengsten enz. werden wel in de belastingheffing betrokken. Mogelijk kan aangesloten worden bij wat onder de Wet inkomstenbelasting 1964 als belastbaar inkomen werd gezien.

Uiteindelijk is het goed mogelijk dat het Ministerie van Financiën zal besluiten dat de Belastingdienst alleen compensatie zal geven aan belastingplichtigen voor zover ze op 1 januari van een jaar spaargelden en liquide middelen aanhouden bij de bank. Over die informatie beschikt de Belastingdienst al. In de uitspraak die de Hoge Raad heeft gedaan, is de compensatie niet op die wijze bepaald. Daar is gerekend met het totale box 3 vermogen van de belastingplichtige. Een andere mogelijkheid is dat de Belastingdienst zal aansluiten bij wat onder de Wet inkomstenbelasting 1964 als belastbaar inkomen werd gezien. Dan worden rente-, huur- en dividendopbrengsten als inkomen gezien en wordt daarover de verschuldigde inkomstenbelasting berekend. Veel van de informatie om de aanslag op te leggen, zal naar verwachting bekend zijn bij de Belastingdienst. Weggebleven wordt dan van de arbitraire discussie of ook met de (wel/niet gerealiseerde) waardestijging van beleggingen rekening gehouden moet worden. En hoe de waardestijging te bepalen en wanneer die als gerealiseerd moet worden beschouwd.

Wat betekent de uitspraak voor de toekomstige belastingaangiften?

Omdat er nog een en ander onzeker is over de uitwerking van de uitspraak van de Hoge Raad voor nog openstaande aanslagen is het van belang om tegen nog niet definitieve aanslagen inkomstenbelasting, waarbij ook box 3 heffing plaatsvindt, bezwaar aan te tekenen. Dat geldt ook voor de aanslagen opgelegd over de jaren na 2017 en 2018.

Als met waardestijgingen van beleggingen geen rekening wordt gehouden, maar alleen gekeken wordt naar geldstromen zoals rente, dividend en huur, is het goed mogelijk dat veel meer belastingplichtigen in aanmerking komen voor compensatie dan in eerste instantie rekening mee gehouden zal zijn. Dus ook belastingplichtigen die gezien het behaalde rendement op hun beleggen denken niet in aanmerking te komen voor een vermindering kunnen een kans maken. Daarom kunnen die ook overwegen om bezwaar aan te tekenen.

Kortom de uitspraak van de Hoge Raad laat nog best wat onzekerheid over voor de belastingplichtige. Hopelijk komt het Ministerie van Financiën op korte termijn met een nadere toelichting hoe om te gaan met deze uitspraak van de Hoge Raad.

Update voorlopige aanslagen inkomstenbelasting 2022

De Belastingdienst heeft aangegeven dat zij bij het opleggen van de voorlopige aanslagen geen rekening heeft kunnen houden met de uitspraak van de Hoge Raad. Dat betekent dat de aanslagen zijn opgelegd rekening houdend met de bestaande box 3 tarieven. De Belastingdienst is nu bezig om in kaart te brengen wat de uitspraak precies betekent. Als later blijkt dat de er minder inkomstenbelasting verschuldigd is, zal de Belastingdienst de aanslagen verminderen. Zodra meer bekend is over de precieze uitwerking van de uitspraak van de Hoge Raad kan alsnog om vermindering van de voorlopige aanslag verzocht worden.

Wilt u meer weten over voorgaande dan wel wanneer u wilt verzoeken om vermindering van belastingaanslagen, dan helpen wij u graag. Daarvoor kunt u contact opnemen met mr. Ewoud de Ruiter - fiscalist op 030 - 687 0 383 of mailen naar info(ad)3rrrbelastingadviseurs.nl

Bezwaar maken tegen de box 3-heffing na uitspraak Hoge Raad nog steeds zinvol

Vrijdag 10 juni is de uitspraak van de Hoge Raad (HR) gepubliceerd waar door velen reikhalzend naar was uitgekeken. Advocaat-Generaal Niessen had eerder al de HR geadviseerd om het beroep gegrond te verklaren. Helaas heeft de HR dat advies niet gevolgd. De HR heeft beslist dat de forfaitaire rendementsheffing/box 3 heffing (per 1 januari 2001 vervanger van de vermogensbelasting) niet in strijd is met artikel 1 van het Eerste Protocol van het EVM.

Wat betekent deze uitspraak nu voor de praktijk? Betekent dit nu dat het de overheid vrijstaat om de hoogte van het forfaitaire rendement naar believen aan te passen en daarmee de opbrengst uit de rendementsheffing te verhogen?

Is er ruimte voor de HR om voor de jaren na 2012 de box 3 heffing wel onverbindend te verklaren?

De uitspraak van de HR laat een opening voor belastingplichtigen om de rendementsheffing voor de jaren na de jaren 2011 kritisch te blijven bekijken.

De HR zegt het volgende over de hoogte van het forfaitaire rendement:

Van het forfaitaire stelsel van box 3 kan, ….. , niet worden gezegd dat het elke redelijke grond ontbeert. Gelet op de ruime beoordelingsmarge die de wetgever op het terrein van het belastingrecht toekomt, is dit stelsel niet in strijd met artikel 1 EP. Dit stelsel zou slechts dan in strijd komen met artikel 1 EP indien zou komen vast te staan dat het destijds door de wetgever voor een lange reeks van jaren veronderstelde rendement van vier percent voor particuliere beleggers niet meer haalbaar is en belastingplichtigen, mede gelet op het toepasselijke tarief, zouden worden geconfronteerd met een buitensporig zware last (zie HR 3 april 2015, nr. 13/04247, ECLI:NL:HR:2015:812, BNB 2015/174). Indien deze onhaalbaarheid duidelijk zou worden en de wetgever ervoor kiest uit te blijven gaan van een forfaitair rendement, mag van hem worden verlangd dat hij de regeling aanpast teneinde de beoogde benadering van de werkelijkheid te herstellen.

De rendementen op beleggingen waarbij het risico beperkt is, zijn (fors) gedaald voor de jaren na 2010 en 2011. Dat waren de jaren waarover is geprocedeerd bij de HR. Aangenomen mag worden dat de nu te behalen rendementen voor langere tijd aanzienlijk lager zullen liggen. Dat kan betekenen dat de wetgever het percentage van het forfaitaire rendement wel naar beneden toe moet bijstellen voor latere jaren. Daarnaast is het maar de vraag of de per 1 januari 2017 aangekondigde verhoging van de rendementsheffing nog houdbaar is gezien de uitspraken van de HR.

Er lopen nog steeds procedures rondom de box 3-heffing van latere jaren. De Bond voor Belastingbetalers heeft een procedure lopen. Dus voor latere jaren kan de HR tot een andere beslissing komen en besluiten dat de box 3 heffing onevenwichtig is.

Box 3 bezwaar is massaal bezwaarprocedure, individueel bezwaar aantekenen kan belangrijk zijn

Nu zijn de al ingediende bezwaarschriften tegen de box 3 heffing aangemerkt als zogenaamde massaal bezwaarprocedure. Dat betekent dat er tegen aanslagen opgelegd na 26 juni 2015 dan wel die op die datum nog niet onherroepelijk waren, geen bezwaar meer hoeft te worden aangetekend. Die aanslagen worden ambtshalve verminderd door de Belastingdienst, op het moment dat er een voor de belastingplichtige positieve uitspraak van de Hoge Raad komt. Hierbij is het wel van belang dat de Belastingdienst bij het eventueel verminderen van de aanslag geen rekening zal houden met de persoonlijke situatie van de belastingplichtige of met eventueel andere door de belastingplichtige in te nemen standpunten ten aanzien van de box 3 heffing.

Daarom kan het toch van belang zijn om zekerheidshalve bezwaar aan te tekenen en aan de Belastingdienst te vragen om dat bezwaarschrift aan te houden totdat er een uitspraak is gedaan betreffende de box 3 bezwaarprocedure door de Hoge Raad. Het is dan mogelijk om in het bezwaarschrift ook in te gaan op bepaalde in box 3 gehouden beleggingen, die een laag rendement opleveren. Denk bijvoorbeeld aan verhuurde woningen, die op grond van een aantal ficties gewaardeerd moeten worden. Daarvan heeft de Hoge Raad al aangegeven dat in sommige gevallen er van een lagere waardering uitgegaan mag worden, dan op basis van de ficties in de aangifte moet worden aangegeven. Uiteindelijk is er dan minder inkomstenbelasting verschuldigd in box 3.

In het kader van de massaal bezwaarprocedure heeft de Belastingdienst in overleg met de Bond voor Belastingbetalers en een aantal belastingadviseurs een aantal zaken geselecteerd. Deze zaken worden uitgeprocedeerd. Dat betekent dat de andere belastingplichtigen afhankelijk zijn van de kwaliteit van de gedingstukken en de procesvoering in de geselecteerde zaken. Wilt u daarvan niet afhankelijk zijn, dan kunt besluiten tot het indienen van een bezwaarschrift tegen de eigen aanslag om zo uw rechten veilig te stellen.

Uiteindelijk kan er door de Hoge Raad besloten worden dat de forfaitaire rendementsheffing geen strijd oplevert met artikel 1 EVRM, maar dat er wel sprake is van een individuele en buitensporige last. Dat laatste komt in de massaal bezwaarprocedure niet aan bod, ook dat kan een reden zijn om toch individueel een bezwaarschrift in te dienen.

Wij hebben een bezwaarschrift ontwikkeld tegen de box 3 heffing, zie ook de volgende pagina.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383