Categorieën Blog Berichten over onderwerp: opdrachtgever

Belasting blog

Geregeld verschijnt er een belastingadvies blog over een actueel fiscaal onderwerp. Dit blog is bedoeld om u te informeren over voor u interessante ontwikkelingen op het gebied van belastingen. Het kan gaan om nieuwe jurisprudentie of hoe een nieuwe regeling in de praktijk uitwerkt.

Als u na het lezen van een blog vragen heeft, schroom niet om die te stellen!

Fictieve dienstbetrekking potentiële spelbreker bij inhuur zzp-er via een intermediair

Met de invoering van de Wet Deregulering Beoordeling Arbeidsrelaties (Wet DBA) is het de vraag of opdrachtgevers nog wel tot rechtstreekse inhuur van zzp-ers overgaan. Als je de berichten in de media moet geloven, dan hebben de intermediairs het inmiddels een stuk drukker gekregen. Dat zou betekenen dat opdrachtgevers ervoor kiezen om het loonbelastingrisico bij henzelf weg te houden door gebruik te maken van een intermediair. In hoeverre kunnen opdrachtgevers het loonbelastingrisico weghouden door een intermediair te gebruiken bij de inhuur van zzp-ers?

Inhuren via intermediairs kent verschillende vormen die op onderdelen van elkaar kunnen afwijken. Voor nu richt ik mij op de intermediair die de inhuur van zzp-ers (eenmanszaak) verzorgt voor de (eind)opdrachtgever.

Bij de inhuur via een intermediair zijn er mijns inziens 2 varianten te onderscheiden:

- Juridische tussenkomst: in dat geval wordt de intermediair opdrachtgever van de zzp-er en gaat met hem een overeenkomst van opdracht aan. Vervolgens sluit de intermediair een overeenkomst met de (eind)opdrachtgever.

- Bemiddeling: in dit geval gaat de zzp-er een rechtstreekse overeenkomst aan met de (eind)opdrachtgever. De intermediair heeft geen andere juridische band met zzp-er en opdrachtgever dan die van bemiddelaar.

Opdrachtgevers moeten zich goed bewust zijn van de wijze waarop de inhuur plaatsvindt. Bij variant 2 zullen zij zelf moeten beoordelen of er niet feitelijk sprake is van een loondienstbetrekking en dat dan aan het gebruik van de modelovereenkomst niet wordt toegekomen. Deze variant verschilt mijns inziens niet van rechtstreekse inhuur en behandelen we daarom niet verder.

Blijf uit de fictieve dienstbetrekking voor uitzendpersoneel

Een aandachtspunt bij het gebruik van een intermediair is de fictieve dienstbetrekking voor uitzendpersoneel. Daarvan is geen sprake als de zzp-er als ondernemer kwalificeert. De Belastingdienst en eventueel de rechter is/zijn de enige partij(en) die beslis(t)(sen) of iemand ondernemer is. Toch worden partijen in de keten van in- en doorlenen gevraagd om te beoordelen of met een ondernemer van doen is. Daarvoor is in de modelovereenkomst tussenkomst een toets opgenomen met een aantal vast te leggen gegevens om te bepalen of er sprake is van een ondernemer.

Precieze uitleg ondernemerstoets nog onduidelijk

Met betrekking tot de ondernemerstoets in de modelovereenkomst tussenkomst is onduidelijk hoe deze moet worden uitgelegd bij repeterende en langer lopende opdrachten. In de modelovereenkomst wordt hierover het volgende geschreven. Het bewijsvermoeden van het zijn van ondernemer op basis van de ondernemerstoets is niet aanwezig, op het moment dat opdrachtnemer opvolgende opdrachten van langere duur via de intermediair uitvoert op het moment dat deze gelet op de aard van de werkzaamheden langer dan gebruikelijk zijn. Dit is een bepaling waarvan de Belastingdienst nog nader moet duiden hoe deze precies moet worden uitgelegd. De vragen die beantwoord moeten worden zijn: hoe lang mag in welk geval een opdracht via een intermediair duren en hoeveel opvolgende opdrachten mag men hebben? Wordt in strijd met deze bepaling gewerkt, zal de uitzendfictie toch onbedoeld van toepassing kunnen zijn. Volgens de Staatssecretaris ligt er zowel bij de intermediair als de uiteindelijke opdrachtgever een verantwoordelijkheid om vast te stellen dat aan de voorwaarden van de ondernemerstoets is voldaan.

Wat nu als de zzp-er ten onrechte als ondernemer is aangemerkt?

Als de Belastingdienst later met succes het standpunt inneemt dat de zzp-er niet als ondernemer kwalificeert, kan de fictieve dienstbetrekking voor uitzendpersoneel van toepassing zijn. Dat is het geval als de zzp-er onder toezicht en leiding heeft gewerkt van de (eind)opdrachtgever. Voor het inlenen onder een modelovereenkomst is van belang dat de opdrachtnemer/zzp-er niet werkt onder leiding en toezicht van de opdrachtgever. Gebeurt dat wel, dan ontstaat er inhoudingsplicht (in eerste instantie) bij de intermediair. Als de opdrachtgever het niet aandurft om rechtstreeks in te huren wegens het risico van het constateren van een dienstbetrekking, is het in mijn ogen niet op voorhand zeker dat er dan ook niet voldaan is aan de voorwaarde leiding en toezicht, als wordt ingeleend via een intermediair. De vraag is dus of het inhuren van zzp-ers via een intermediair de oplossing is voor de onzekerheden die inhuur onder de wet DBA met zich meebrengt.

Kortom ook het gebruik maken van een intermediair biedt geen 100% garantie om van naheffingen gevrijwaard te blijven als opdrachtgever. Hopelijk komt er op korte termijn in ieder geval meer duidelijkheid over de toepassing van de ondernemerstoets, zodat die onzekere factor bij de inhuur in ieder geval wordt weggenomen.

Houdt bij inhuur via een intermediair rekening met het volgende. Voor de Belastingdienst ligt de drempel om een loonheffingsclaim neer te leggen op grond van de fictieve dienstbetrekking zeer waarschijnlijk lager dan om een loondienstbetrekking aannemelijk te maken. Omdat voor het aanwezig zijn van een fictieve dienstbetrekking ook vereist is dat de arbeid persoonlijk verricht moet worden, kan het risico dat een fictieve dienstbetrekking wordt geconstateerd beperkt worden door overeen te komen dat zzp-er zich vrij mag laten vervangen. Laat deze afspraak dan geen dode letter zijn.

Tot slot als troost voor de opdrachtgever: de intermediair zal als eerste worden aangesproken op de loonheffingen. Als die goed heeft geregeld op welke wijze de loonheffingen verhaald kunnen worden op zzp-er en dat ook doet en deze ook afdraagt, loopt de opdrachtgever geen risico.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

Voorlichting over de Wet DBA is niet veel waard bij latere handhaving

Bij de behandeling van de Wet Deregulering Beoordeling Arbeidsrelaties (Wet DBA) heeft de Staatssecretaris van Financiën in de Tweede en de Eerste Kamer het wetsvoorstel toegelicht. Ook heeft hij meerdere malen Kamervragen over de wet beantwoord. De Belastingdienst is ook al enige tijd bezig met het geven van voorlichting over de Wet DBA. In die voorlichting wordt het beeld geschetst dat er ten opzichte van het werken onder de var-verklaring weinig is veranderd. Zowel de staatssecretaris als de Belastingdienst doen erg hun best om die beeldvorming bij het publiek te creëren om zo onrust weg te nemen. Dat botst soms met de informatievoorziening deze verloopt daardoor niet optimaal. Er is ook informatie verstrekt die later onjuist bleek of nader verduidelijkt moest worden. Om wordt om de hete brij heen gedraaid ten aanzien van waar het echt om gaat.

Onduidelijkheid bij opdrachtgever en opdrachtnemer over toepassing Wet DBA

Bij opdrachtgevers en opdrachtnemers bestaat er nog onduidelijkheid en daarmee onzekerheid over de toepassing van de nieuwe wet. De verwachting is dat deze wet in de handhavingssfeer tot discussie met de Belastingdienst zal leiden. Dat betekent dat opdrachtgevers en -nemers in een dergelijk geval een beroep zullen doen op wat de staatssecretaris over de wet heeft gezegd en de voorlichting van de Belastingdienst. In hoeverre kunnen opdrachtgever en opdrachtnemer vertrouwen ontlenen aan deze uitlatingen?

Bij de uitlatingen van de Staatssecretaris van financiën moet een onderscheid gemaakt worden tussen zijn uitlatingen als wetgever (daaraan kan geen vertrouwen worden ontleend) en zijn uitlatingen als uitvoerder van de wet. Daaraan kan men wel vertrouwen ontlenen.

Ten aanzien van de Belastingdienst moet een onderscheid gemaakt worden tussen een bewuste standpuntbepaling en meer algemene voorlichting. Van dat laatste is sprake bij algemene informatie van de belastingtelefoon en algemene inlichtingen. Ten aanzien van de voorlichting van de Belastingdienst over de Wet DBA zal naar ik verwacht eerder sprake zijn van algemene voorlichting dan een bewuste standpuntbepaling. Er kan een latere discussie ontstaan met de Belastingdienst over de uitleg van de wet. Door opdrachtgever- en/of nemer kan dan verwezen worden naar de eerdere voorlichting. De Belastingdienst kan op dat moment stellen dat aan die algemene informatie geen vertrouwen ontleend kan worden en vervolgens een daarvan afwijkend standpunt innemen of een afwijkende uitleg geven..

Bewuste standpuntbepaling door Belastingdienst te verkiezen boven algemene informatie

Voor zover er onduidelijkheid bestaat over de uitleg van de Wet DBA kan een belastingplichtige het meeste vertrouwen ontlenen aan door de Belastingdienst ingenomen standpuntbepaling. Dat betekent dat er een schriftelijk verzoek gedaan moet worden, waarbij de op de zaak betrekking hebbende relevante feiten ook worden genoemd. Als de Belastingdienst op basis daarvan een standpunt inneemt kan men daaraan een in rechte te honoreren vertrouwen ontlenen.

Een deel van het voor handen zijnde voorlichtingsmateriaal van de Belastingdienst zal een vals gevoel van zekerheid geven voor opdrachtgever en –nemer als zij opdrachten sluiten. Partijen moeten zich daarvan bewust zijn en proberen om onzekerheden zoveel mogelijk uit te sluiten. Bijvoorbeeld door afstemming met de Belastingdienst over specifieke vragen.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

BV is dure oplossing voor zzp-er om mogelijke dienstbetrekking te ontwijken

Met het afschaffen van de var-verklaring worstelen opdrachtgevers en opdrachtnemers met de vraag hoe de inhuur van tijdelijke arbeidskrachten in te vullen. De opdrachtgever wil geen risico lopen op naheffingen. Een van de oplossingen die genoemd wordt is het gebruik van een BV. Het moet dan gaan om een BV waarbij de opdrachtnemer in een loondienstbetrekking staat tot die BV en waarbij sprake is van inhoudingsplicht premies werknemersverzekeringen. Er kan gebruik gemaakt worden van de diensten van ZZP-Oké of Uniforce. Is er bij de BV van opdrachtnemer geen inhoudingsplicht premies werknemersverzekeringen, dan beoordeelt de Belastingdienst de werkrelatie tussen opdrachtgever en opdrachtnemer op zelfde wijze als die tussen de zzp-er en opdrachtgever. Als de BV inhoudingsplichtige is voor de premies werknemersverzekeringen, zal de Belastingdienst er meestal minder belang bij hebben om op het niveau van de opdrachtgever kritisch te kijken naar de werkrelatie.

Wat betekent het gebruik declarabele uren BV?

Omdat de zzp-er als werknemer gezien wordt van de declarabele uren BV, verliest hij het recht op de ondernemersaftrek (zelfstandigenaftrek, eventueel starters aftrek en de MKB-winstvrijstelling). Daarnaast zijn er premies werknemersverzekeringen verschuldigd door BV van opdrachtnemer.

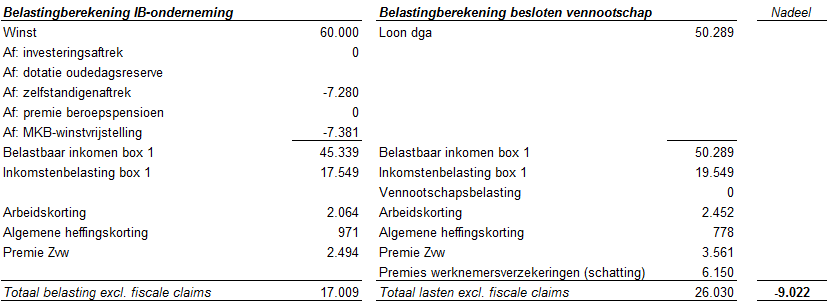

Bij een winst van € 60.000 na kosten bedraagt het verschil in netto inkomen € 9.022. Bij de berekening is rekening gehouden met het feit dat de premies zvw en werknemersverzekeringen voor rekening van de werkgever komen, vandaar het verschil in loon/winst. De IB-ondernemer houdt netto € 42.991 over en de BV-ondernemer € 33.970.

Om e.e.a. vergelijkbaar te houden heb ik ervoor gekozen om niet te doteren aan de oudedagsreserve respectievelijk pensioen op te bouwen. Daarnaast ben ik er vanuit gegaan dat er geen sprake is van overige aftrekposten (denk bijvoorbeeld aan hypotheekrenteaftrek) en dat het hele inkomen geconsumeerd wordt. Verder zullen de kosten voor het aanhouden van een BV ook hoger liggen. Mogelijk scheelt dat nog wel € 2.000 aan extra kosten (deponeringsjaarrekening, loonadministratie en aangifte vennootschapsbelasting).

Gebruik BV levert fors verlies netto-inkomen op voor zzp-er

Al met levert het werken via een zogenaamde declarabele uren-bv een fors inkomensverlies op voor de zzp-er. Vermoedelijk zal de Belastingdienst bij het gebruik van deze oplossing minder kritisch zijn bij het beoordelen van de arbeidsrelatie en loopt opdrachtgever een kleiner risico op naheffing van loonheffingen. Daarin kan het gebruik van de BV een voordeel bieden. Of de opdrachtnemer daar netto zoveel voor zal willen inleveren? Wellicht kunnen opdrachtgever en –nemer overeenkomen dat er een hoger uurtarief wordt betaald, enerzijds omdat opdrachtgever minder risico loopt op naheffingen (is ook wat waard) anderzijds omdat opdrachtnemer netto minder overhoudt.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

Er is een alternatief voor de modelovereenkomst met meer zekerheid voor opdrachtgever en -nemer

Als partijen gebruik willen maken van een modelovereenkomst, hebben ze verschillende mogelijkheden. Ze kunnen ervoor kiezen om een al gepubliceerde modelovereenkomst te gebruiken of een zelf opgestelde modelovereenkomst ter beoordeling voorleggen aan de Belastingdienst. Als gekozen wordt om een modelovereenkomst voor te leggen, waarmee moet rekening gehouden worden? Vervolgens ga ik in op een alternatief die mogelijk meer zekerheid geeft aan partijen.

Als de zelf opgestelde modelovereenkomst wordt voorgelegd zijn er een drietal uitkomsten:

- De Belastingdienst keurt de modelovereenkomst goed en geeft aan dat als conform deze overeenkomst wordt gewerkt er geen inhouding van loonheffingen hoeft plaats te vinden. De meerderheid van de goedgekeurde overeenkomsten worden niet door de Belastingdienst gepubliceerd, ook al heeft de indiener daarvoor wel toestemming gegeven. Wat opsteken van inmiddels goedgekeurde en gepubliceerde overeenkomsten is beperkt mogelijk.

- De Belastingdienst stelt dat op basis van het vastgelegde feitencomplex het niet mogelijk is om een standpunt in te nemen. In dat geval is het gebruik van de modelovereenkomst voor rekening en risico van opdrachtgever en opdrachtnemer.

- De Belastingdienst stelt dat als onder de feiten vastgelegd in de modelovereenkomst gewerkt wordt er sprake is van inhoudingsplicht voor opdrachtgever.

De beslissing betreffende de voorgelegde modelovereenkomst levert geen voor bezwaar vatbare beschikking op. Het enige dat partijen kunnen doen bij een negatieve beslissing is loonheffingen inhouden en afdragen en daar vervolgens bezwaar tegen aantekenen. De vraag is of dat ook praktisch is.

Partijen kunnen ook besluiten om onder een andere (wel goedgekeurde) modelovereenkomst te werken. Het risico is dan aanwezig dat de Belastingdienst later zal stellen dat er toch gewerkt is volgens de feiten van de eerder niet goedgekeurde modelovereenkomst en op basis daarvan loonheffingen naheffen. Dit maakt het voorleggen van de modelovereenkomst een onzekere factor, als de overeenkomst uiteindelijk niet voldoet om de goedkeuring van de Belastingdienst te krijgen.

Een bezwaar van de modelovereenkomst is dat deze feitelijk geen zekerheid geeft. 1) Het is maar zeer de vraag of het mogelijk is om vooraf de feiten waaronder gewerkt wordt goed schriftelijk vast te leggen. 2) Als de Belastingdienst achteraf constateert dat er in afwijking van de feiten is gewerkt, lopen opdrachtgever en opdrachtnemer risico’s op naheffingen. In de praktijk zal dit risico bij opdrachtgever liggen.

Een aantal van de bezwaren van de modelovereenkomst kunnen ondervangen worden. Het is mogelijk om een statusbeschikking aan te vragen voor de werknemersverzekeringen op grond van art. 59 lid 3 Wfsv, art. 72c, lid 1 ZW, art. 127a, lid 1 WW, art. 87 lid 1 WAO of art. 7 lid 2 WIA. De Belastingdienst oordeelt bij voor bezwaar vatbare beschikking of sprake is van verzekerd zijn voor de werknemersverzekeringen. Dit kan als alternatief voor het ter beoordeling voorleggen van een modelovereenkomst. Er zal dan een beschikking worden afgegeven waarin vastgelegd is of er sprake is van inhoudingsplicht. In tegenstelling tot de overeenkomst die onder de Wet DBA is beoordeeld, levert deze beoordeling wel een voor bezwaar vatbare beschikking op.

Bij een controle achteraf verwachten wij dat het lastiger zal zijn voor de Belastingdienst om alsnog te stellen dat feitelijk sprake was van een loondienstbetrekking. Dan heeft de Belastingdienst vooraf bij het afgeven niet goed haar werk gedaan en zullen eventuele naheffingsaanslagen vernietigd moeten worden met een beroep op het vertrouwensbeginsel.

Door een statusbeschikking aan te vragen bij de Belastingdienst krijgen opdrachtgever en –nemer zekerheid over hun werkrelatie. In tegenstelling tot de voorgelegde modelovereenkomst gaat het om een voor bezwaar vatbare beschikking. Ook vermoeden wij dat er achteraf meer zekerheid is te ontlenen aan de beslissing van de Belastingdienst als een statusbeschikking is afgegeven.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

Haastige spoed is goed voor zzp-er die risico’s bij inhuur voor zichzelf en opdrachtgever wil beperken

Met het afschaffen van de VAR-verklaring en de invoering van de wet deregulering beooordeling arbeidsrelaties (wet dba), verandert de positie van de opdrachtgever als inhuurder van tijdelijke arbeidskrachten. Onder de VAR-verklaring was het hebben van een kopie van de VAR-WUO of VAR-DGA in combinatie met een kopie van een identiteitsbewijs voldoende, om niet aangesproken te worden op naheffing van loonheffingen, mocht later blijken dat er feitelijk sprake was van een dienstbetrekking. Onder de wet dba wordt dat anders, de opdrachtgever zal zelf moeten beoordelen of sprake is van een loondienstbetrekking bij de inhuur van tijdelijke arbeidskrachten. Als de conclusie van die beoordeling is dat er geen dienstbetrekking is, kan onder een modelovereenkomst gewerkt worden. Wel is van belang om ook vast te stellen dat er geen sprake is van een zogenaamde fictieve dienstbetrekking, dan wel deze uit te sluiten voor zover dat mogelijk is.

De opdrachtgever zal zijn risico’s uit de inhuur willen beperken. Hij zal willen voorkomen dat er later naheffingen loonheffingen bij hem worden nageheven, omdat de Belastingdienst achteraf een loondienstbetrekking constateert ter zake van de inhuur van de zzp-er. De zzp-er opdrachtnemer kan dit risico ook beperken voor opdrachtgever.

Als er zo snel mogelijk na het jaareinde aangifte inkomstenbelasting wordt gedaan door de zzp-er, zal er in veel gevallen spoedig een definitieve aanslag inkomstenbelasting worden opgelegd. Als de aanslag definitief is, kan de Belastingdienst de verschuldigde loonbelasting niet meer op de werkgever verhalen als toch sprake is van een dienstbetrekking. Dat komt omdat het inkomen al in de belastingheffing betrokken is bij de opdrachtnemer/zzp-er en de aanslag daar definitief is vastgesteld.

De Belastingdienst zal de premies werknemersverzekeringen vermoedelijk nog wel kunnen verhalen op de opdrachtgever. Dat de loonbelasting (eventueel tegen anoniementarief), eventueel met boetes en rente niet meer op de werkgever verhaald kan worden, scheelt al een slok op een borrel.

Verder is het van belang dat de zzp-er niet verzoekt om zijn aangifte in een uitstelregeling op te laten nemen. Zeker als de aangifte in de uitstelregeling voor belastingconsulenten wordt opgenomen, zal de termijn om nog correctieaanslagen op te kunnen leggen met een jaar verlengd worden. Die is dan niet 5 jaar, maar 6 jaar.

Of de Belastingdienst de aangifte van de zzp-er kan corrigeren, is ook de vraag als de aanslag definitief is. Vermoedelijk zal er sprake moeten zijn van een nieuw feit wil de Belastingdienst de opgelegde aanslag kunnen corrigeren, er vanuit gaande dat de zzp-er erop mocht vertrouwen dat hij een juist standpunt heeft ingenomen door zijn inkomen als winst uit onderneming aan te geven.

Kortom zowel opdrachtnemer / zzp-er als opdrachtgever hebben er belang bij dat niet te lang na jaareinde getreuzeld wordt met het indienen van de aangifte inkomstenbelasting, waarin de winst uit onderneming is verantwoord.

Mr. E. de Ruiter directeur Apollo Tax bv telefoon 030 – 687 0 383