Categorieën Blog

Belasting blog

Geregeld verschijnt er een belastingadvies blog over een actueel fiscaal onderwerp. Dit blog is bedoeld om u te informeren over voor u interessante ontwikkelingen op het gebied van belastingen. Het kan gaan om nieuwe jurisprudentie of hoe een nieuwe regeling in de praktijk uitwerkt.

Als u na het lezen van een blog vragen heeft, schroom niet om die te stellen!

Is fiscale kostenaftrek mogelijk van verplichte upgrade naar energielabel C in 2023 voor kantoorpanden?

Vanaf 1 januari 2023 moet een verhuurd kantoorpand minimaal energielabel C hebben. Als het verhuurde pand energielabel D of hoger heeft, moet de verhuurder investeren om het naar het minimaal naar energielabel C te brengen. Daarmee kunnen forse investeringen gemoeid zijn. Vermoedelijk zal bij meer dan de helft van de kantoren in Nederland maatregelen genomen moeten worden, om aan deze wettelijke verplichting te voldoen.

In veel gevallen zal de gemeente waar het kantoorgebouw staat verantwoordelijk zijn voor de handhaving van het label C-verplichting. Als het kantoorpand per 1 januari 2023 niet beschikt over label C, kan de gemeente opleggen dat het pand dan niet gebruikt mag worden totdat aan de verplichting is voldaan. Maatregelen als het opleggen van een last onder dwangsom, bestuursdwang en bestuurlijke boetes zijn ook mogelijk. Kortom als verhuurder is het van belang om te inventariseren wat de gevolgen zijn van de invoering van deze verplichting en tijdig maatregelen te nemen. Is het mogelijk om vast een voorziening te nemen voor deze kosten?

Voor de vraag of het mogelijk is om een voorziening te vormen voor deze kosten, zijn twee denkrichtingen mogelijk:

- De wettelijke verplichting wordt aangemerkt als een soort milieu-investeringsmaatregel

- De wettelijke verplichting moet aangemerkt worden als toekomstige onderhoudskosten

Fiscale aftrek als milieu-investeringsmaatregel

We kunnen de verplichting om het pand aan te passen, zodat het minimaal energielabel-C heeft aanmerken als een milieu(investerings)maatregel. Is het dan mogelijk om voor de daarmee samenhangende kosten een voorziening te vormen? Op grond van het Baksteenarrest moet er aan drie voorwaarden zijn voldaan, wil men een voorziening kunnen vormen:

- De uitgaven moeten hun oorsprong vinden in feiten of omstandigheden die zich in de periode voorafgaande aan de balansdatum hebben voorgedaan.

- De uitgaven moeten ook overigens aan die periode kunnen worden toegerekend.

- Ter zake van de uitgaven moet een redelijke mate van zekerheid bestaan dat zij zich zullen voordoen.

Op basis van een offerte is het mogelijk om een inschatting te maken van de kosten voor de aanpassingen naar energielabel C en er is een wettelijke verplichting om de upgrade naar energielabel-C uit te voeren. Aan de derde voorwaarde lijkt te zijn voldaan.

Er wordt niet aan de eerste en tweede voorwaarde voldaan om een voorziening voor een milieu-investeringsmaatregel te vormen. De te maken kosten hebben betrekking op milieuregelgeving die per 1 januari 2023 van toepassing is. De investering zal ook pas haar nut afgeven nadat deze is gedaan.

Fiscale aftrek als voorziening voor toekomstige onderhoudskosten

Bij de exploitatie van onroerend goed is het mogelijk om een voorziening te vormen voor toekomstige onderhoudskosten.

Als er groot onderhoud wordt gepleegd moet er een onderscheid gemaakt worden tussen de kosten voor onderhoud en verbetering. De kosten voor verbetering kunnen niet direct ten laste van het fiscale resultaat worden gebracht maar moeten worden geactiveerd. Dat betekent dus dat de lasten die samenhangen met de aanpassing van het kantoorpand naar energielabel C niet op voorhand al ten laste van het resultaat gebracht kunnen worden via het vormen van een voorziening. Dit zijn kosten van verbetering. Wellicht is het wel mogelijk om een deel van de kosten niet als verbetering te zien, maar als het brengen in de oorspronkelijke toestand. Dan zou voor dat deel van de kosten een voorziening gevormd kunnen worden, als dat nog niet gebeurt.

Afschrijven op de investeringen/het pand

Als de kosten geactiveerd zijn, maken ze onderdeel van het opgeofferde bedrag van het verhuurde pand. Vervolgens is het mogelijk om af te schrijven voor zover de boekwaarde van het pand hoger is dan 100% van de WOZ-waarde. In de praktijk zal er van afschrijven van een gerenoveerd pand vaak weinig terecht komen. Dit omdat de fiscale boekwaarde van het pand veelal niet boven de WOZ-waarde uitkomt.

Pand na upgrade naar energielabel-C afwaarderen naar lagere bedrijfswaarde

Op het moment dat een verhuurd pand is gerenoveerd, kan overwogen worden om het pand te laten taxeren. Als de getaxeerde waarde lager is dan de fiscale boekwaarde, bestaat afwaardering naar de lagere getaxeerde bedrijfswaarde tot de mogelijkheden. Op dat moment worden de kosten van de renovatie alsnog direct ten laste van het fiscale resultaat gebracht.

Wilt u meer weten over voorgaande dan helpen wij u graag. Daarvoor kunt u contact opnemen met Ewoud de Ruiter - fiscalist: 030 - 687 0 383

Nadere uitleg over toepassing zorgvrijstelling vennootschapsbelasting

Op 21 december 2018 heeft de Staatssecretaris van Financiën een beleidsbesluit gepresenteerd met daarin een uitleg over de toepassing van de zorgvrijstelling vennootschapsbelasting.

Voorwaarden toepassen zorgvrijstelling vpb

Om de zorgvrijstelling van artikel 5, eerste lid, onderdeel c, ten eerste Wet Vpb 1969 te mogen toepassen, is het van belang dat er uitsluitend of nagenoeg uitsluitend zorgwerkzaamheden worden verricht. Het komt er op neer dat voor ten minste 90% kwalificerende zorgwerkzaamheden als bedoeld in de zorgvrijstelling worden verricht (‘werkzaamhedeneis’).

Als het zorgverlenende lichaam geen publiekrechtelijk lichaam is, geldt er een tweede voorwaarde om de zorgvrijstelling te kunnen toepassen. De behaalde winst mag alleen worden aangewend ten behoeve van een op grond van artikel 5, eerste lid, onderdeel c Wet Vpb vrijgesteld lichaam of een algemeen maatschappelijk belang (winstbestemmingseis). De winst moet voor zorgactiviteiten worden aangewend of ten behoeve van het maatschappelijke belang.

Bij een stichting moet er sprake zijn van vennootschapsbelastingplicht, wil er aan de toepassing van de zorgvrijstelling toegekomen worden. De stichting moet een onderneming drijven.

Zorgvrijstelling vpb bij zorg-bv

Als een stichting zorgverlenende activiteiten heeft, zal de toepassing van de zorgvrijstelling tot minder discussie leiden, dan wanneer er sprake is van een zorg-bv. In het laatste geval is het de vraag in hoeverre voldaan kan worden aan de winstbestemmingseis. Uit het besluit blijkt dat een zorg-bv de zorgvrijstelling mag toepassen, als zij aan bepaalde voorwaarden voldoet. Zo moet uit de statuten blijken dat de zorg-bv werkzaamheden verricht als bedoeld in de zorgvrijstelling. Er moet een meervoudig bestuur zijn en een onafhankelijk toezichthoudend orgaan. Aan de aandeelhouder worden ook eisen gesteld, natuurlijke personen kwalificeren niet. Wel lichamen van publiekrechtelijke aard, een ANBI of een stichting die aan bepaalde voorwaarden voldoet. De winstbestemmingseis moet in de statuten zijn vastgelegd en een statutenwijziging mag alleen mogelijk zijn na toestemming van het onafhankelijke toezichthoudende orgaan.

Als een lichaam niet voldoet aan de voorwaarden om de zorgvrijstelling toe te passen, maar eerder wel een vaststellingsovereenkomst heeft gesloten met de Belastingdienst over de toepassing van de zorgvrijstelling, wordt er tot 31 december 2020 de tijd gegeven om te voldoen aan de voorwaarden.

Uitspraak rechter over toepassing zorgvrijstelling vpb bij zorg-bv

In een recente uitspraak is de rechter ingegaan op de toepassing van de zorgvrijstelling bij een zorg-bv. Die zorg-bv had een natuurlijk persoon als uiteindelijke aandeelhouder. De zorg-bv voldeed mogelijk aan de hiervoor genoemde voorwaarden door de in statuten op te nemen dat de bv geen winstreserves zal uitkeren, zolang dat op grond van de wet- en regelgeving voor een instelling van medisch specialistische zorg niet is toegestaan. Na het beëindigen van de activiteiten zou de zorg-bv haar statuten kunnen wijzigen en de winstreserves aan de aandeelhouder kunnen uitkeren. Daarom vond de rechtbank dat er niet voldaan was aan de voorwaarden om de zorgvrijstelling toe te passen. Hieruit blijkt dat een goede redactie van de statuten van het zorglichaam van belang is. In het geval van een zorg-bv zal nagegaan moeten worden of wordt voldaan aan de voorwaarden van artikel 5, eerste lid aanhef en letter c Wet Vpb 1969 jo artikel 4 UB Vpb .

In het beleidsbesluit staat ook dat de winstbestemmingseis zowel voor de jaarwinst als voor het liquidatiesaldo van het lichaam geldt. Dit is in lijn met de hiervoor genoemde uitspraak. Overigens is er beroep aangetekend, het is dus afwachten of een rechter in hogere instantie tot dezelfde conclusie komt.

Het beleidsbesluit is een welkome aanvulling voor de praktijk. Op dit moment is het lastig om de toepassing van de zorgvrijstelling vpb af te stemmen met de Belastingdienst. Met de in dit beleidsbesluit opgenomen toelichting, verwacht ik dat het de afstemming met de Belastingdienst zal vereenvoudigen.

Wilt u meer weten over de toepassing van de zorgvrijstelling vpb, wij helpen u graag. Daarvoor kunt u contact opnemen met Ewoud de Ruiter - fiscalist: 030 - 687 0 383

Staatssecretaris van Financiën over mogelijkheden tot anonimiseren vermogen

De Staatssecretaris van Financiën Snel heeft weer Kamervragen beantwoord over het anonimiseren van vermogen via het oprichten van een open commanditaire vennootschap (cv). Zo antwoordt Snel dat de open cv om vermogen te anonimiseren een methode blijft om de privacy van vermogenden en hun familie te beschermen. Daar ben ik het helemaal mee eens. Wat zijn de belangrijkste conclusies die er uit de Kamervragen getrokken kunnen worden?

Stappen anonimiseren van vermogen met een cv

Het anonimiseren van vermogen voor de buitenwereld gebeurt via de volgende stappen:

- De directeur grootaandeelhouder (dga) laat een stichting oprichten, gezamenlijk met de stichting wordt een open cv opgericht. De stichting is beherend vennoot en de dga is de commanditaire (stille) vennoot;

- De dga brengt zijn aandelen in de persoonlijke holding in de cv in met een beroep op de aandelenfusiefaciliteit;

- De holding keert alle overtollige reserves uit aan de cv ten titel van dividenduitkering. Laatstgenoemde kan zonder verschuldigdheid van dividend- en/of inkomstenbelasting plaatsvinden.

Het gaat hier om de beantwoorden van door het Kamerlid Leijten van de SP gestelde vragen. Veel van de vragen lijken een herhaling van al eerder gestelde vragen. Ze geven hooguit verdieping ten aanzien van wat al bekend was. Op onderdelen nemen ze eventuele onzekerheid weg over het gebruik van de cv om vermogen te anonimiseren.

Belastingdienst toets de cv marginaal, maar beoordeelt wel of sprake is van een open cv

Staatssecretaris Snel geeft aan dat de Belastingdienst marginaal toets of er in civielrechtelijke zin sprake is van een cv. Hij schrijft dat er sprake is van een cv als vennoten zich verbinden om iets in gemeenschap in het economische verkeer te brengen, met het oogmerk om het behaalde voordeel met elkaar te delen. Daar zal in de regel snel aan voldaan zijn, wordt opgemerkt. De Belastingdienst toetst op basis van de jurisprudentie of er sprake is van een open dan wel gesloten cv. Dat laatste is een wezenlijke toets. Omdat enkel in het geval van een open cv er vermogen door de besloten vennootschap kan worden uitgekeerd als dividend, zonder dat dit tot inkomstenbelastingheffing leidt bij de inbrenger/de dga.

In de Kamervragen wordt vervolgens ingegaan op het verschil tussen het kwalificeren als een bedrijf op grond van het Wetboek van Koophandel en op grond van in de inkomsten- of vennootschapsbelasting. Voor de fiscale behandeling van de open cv is dit verschil niet relevant.

Eerder bestond er onduidelijkheid of het overtreden van het beheersverbod door de stille vennoot ertoe leidt dat de cv wordt ontbonden. De Staatssecretaris bevestigt dat dit niet het geval is. Wel zal de vennoot die het beheersverbod overtreedt als beherend vennoot worden behandeld. Hij wordt ondernemer in box 1 van de Wet op de inkomstenbelasting 2001.

Belastingdienst pleegt geen vooroverleg over gebruik cv voor anonimiseren van vermogen

De Belastingdienst wenst geen vooroverleg te plegen over het gebruik van een cv om vermogen te anonimiseren. Wel is het mogelijk om de Belastingdienst te vragen om te bevestigen dat met het opzetten van de structuur geen sprake is van het ontgaan of uitstellen van belastingheffing. Als de Belastingdienst dat bevestigt, is er zekerheid dat de gekozen opzet is goedgekeurd door de Belastingdienst. Bij dit verzoek zal de Belastingdienst beoordelen of er sprake is van een open cv, wat van belang is om het vermogen te kunnen anonimiseren, zonder dat het tot inkomstenbelastingheffing leidt.

In de Kamervragen ging het onder andere om de rol van de directeur-grootaandeelhouder als bestuurder bij de cv. In hoeverre kan de dga beheersdaden verrichten en wat zijn de (fiscale) gevolgen als hij beheersdaden verricht. Bij het opzetten van de cv-structuur, geef ik in overweging om een onafhankelijke derde, niet zijnde de directeur-grootaandeelhouder tot bestuurder te benoemen van de stichting die als beherend vennoot optreedt. In dat geval zal er geen discussie kunnen ontstaan over de positie van de dga. Gezien de financiële belangen is dat wel zo raadzaam.

Wilt u meer weten over het anonimiseren van uw vermogen, wij helpen u graag. Bel met Ewoud de Ruiter - fiscalist: 030 - 687 0 383

Rechter geeft uitleg aan toepassing vpb-vrijstelling voor vereniging en stichting

Met een beroep op de subjectieve belastingvrijstelling hoeven stichtingen en verenigingen, die een onderneming drijven en vennootschapsbelastingplichtig zijn, geen vennootschapsbelasting te betalen. In artikel 6 Wet Vpb 1969 zijn winstgrenzen genoemd. De eerste winstgrens: niet meer dan € 15.000 winst in een jaar en de tweede winstgrens: niet meer dan € 75.000 winst in het betreffende jaar en de vier daaraan voorafgaande jaren gezamenlijk. Het wel of niet overschrijden van de winstgrenzen kan een grote financiële impact hebben op kleine stichtingen en verenigingen. Als de hiervoor genoemde grenzen van de winst niet worden overschreden, is de vereniging of stichting op grond van de wet vrijgesteld van vennootschapsbelastingheffing. Bij verenigingen en stichtingen die minder dan vijf jaar bestaan, was het onduidelijk hoe de regel van niet meer dan € 75.000 winst in een periode van vijf jaar toe te passen.

Op 19 september 2018 heeft de Staatssecretaris van Financiën een besluit gepubliceerd, waarin de werking van artikel 6 Wet Vpb 1969 nader is toegelicht. De Staatssecretaris heeft toegelicht hoe de tweede winstgrens volgens hem moet worden toegepast, als de vereniging of stichting nog geen vijf jaar bestaat. De belastingrechter heeft in een uitspraak meer duidelijkheid geschept over de toepassing van de subjectieve belastingvrijstelling van artikel 6 Wet Vpb 1969. De rechter geeft een andere uitleg aan de toepassing van de regeling dan de Staatssecretaris.

Staatssecretaris schrijft pro rata toepassing tweede winstgrens voor

In het beleidsbesluit schrijft de Staatssecretaris voor dat de tweede winstgrens pro rata moet worden toegepast. Dat betekent dat in de eerste drie jaar, de totale winst niet meer mag bedragen van € 45.000 (3/5 van € 75.000). Wordt die drempel in een jaar overschreden, dan kan er voor dat jaar geen beroep gedaan worden op de vrijstelling van de tweede winstgrens.

In de procedure voor de rechtbank stonden de hoogte van de winsten van de vereniging in de jaren 2010 tot en met 2012 niet ter discussie. De voor het jaar 2012 opgelegde navorderingsaanslag met een belastbare winst van € 35.121 stond ter discussie. Voor de jaren 2010 en 2011 bedroegen de belastbare winsten € 9.884 en € 28.433. In drie jaar tijd heeft de vereniging in totaal € 69.731 aan winst gemaakt. De beroepsvereniging voor Nederlandse Stylisten is opgericht in 2009.

Geen pro rata toepassing tweede winstgrens volgens de rechter

Omdat de vereniging pas drie jaar bestaat heeft de inspecteur het standpunt ingenomen dat het winstplafond van € 75.000 herrekend moet worden naar het aantal jaren dat de vereniging bestaat. Conform het standpunt in het beleidsbesluit. Volgens de rechtbank geven zowel de tekst van de wet als de wetsgeschiedenis geen aanknopingspunten om de tweede winstgrens van artikel 6, eerste lid, Wet Vpb naar rato toe te passen. De rechter ziet het toepassen van de winstgrens van € 75.000 als een absolute grens, ook als de vereniging nog geen vijf jaar bestaat. Het past ook in de doel en strekking van de wet om deze uitleg te geven aan dit wetsartikel. Het is namelijk niet de bedoeling om verenigingen en stichtingen van bijkomstige betekenis in de belastingheffing te betrekken. Daarnaast wordt ook het risico van concurrentieverstoring gezien op het moment dat het toepassen van de pro rata winstgrens in het derde jaar wordt overschreden, maar er in het vierde jaar weer onder wordt gebleven.

Deze uitspraak is een welkome aanvulling voor de praktijk. Hoe om te gaan met de tweede winstgrens bij de toepassing van de vrijstelling vennootschapsbelasting, als sprake is van een nieuw opgerichte vereniging of stichting die nog geen vijf jaar bestaat? De uitspraak van de rechter roept de volgende vraag op: wat gebeurt er als de totale winst in jaar vier of vijf boven de € 75.000 uitkomt, moet er dan over de eerdere jaren vennootschapsbelasting betaald worden?

Belastingtarieven 2019, wanneer wordt box 3 beleggen interessant?

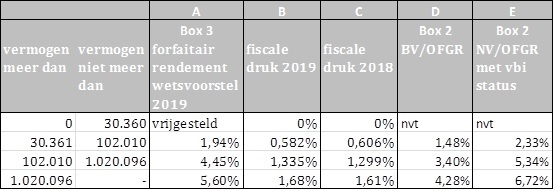

De nieuwe box 3 tarieven zijn bekend gemaakt. Per saldo gaat de belastingheffing over de tweede en derde schijf van box 3 omhoog. Over de schijf tot € 102.010 daalt het tarief tot 0,582%. Het zal dus sneller aantrekkelijk zijn om vermogen naar box 2 over te brengen. Hierna gaan wij verder in op de vraag tot welk rendement is beleggen in de bv of het open fonds voor gemene rekening interessant?

Minder box 3 belasting betalen is het doel als vermogen van box 3 naar box 2 wordt overgebracht. Door vermogen voor de waardepeildatum 1 januari naar box 2 over te brengen, wordt het niet meegeteld voor de grondslag voor de box 3 vermogensbelasting.

Dat vermogen moet minimaal 6 maanden uit box 3 wegblijven, wil men voorkomen dat er alsnog ook in box 3 inkomstenbelasting over verschuldigd is. Dat betekent dat het pas na 6 maanden en 1 dag na de jaarwisseling weer naar box 3 gehaald kan worden. Dan wel minimaal 6 maanden en 1 dag voorafgaand aan de jaarwisseling naar box 2 zijn overgegaan.

Daarna kan bepaald worden of de aanvraag van de vbi-status (vrijgestelde beleggingsinstelling) aantrekkelijk is. Door het aanvragen van de vbi-status hoeft er geen winstbelasting (vennootschapsbelasting) betaald te worden over de resultaten uit de beleggingen. Als de vbi-status wordt aangevraagd zijn er twee aandachtspunten:

- Voor zover er geen of te weinig dividend wordt uitgekeerd in een jaar, is er 25% inkomstenbelasting verschuldigd over een forfaitair rendement van 5,60%. Per saldo 1,4%. Het forfaitaire inkomen wordt verlaagd met het in het jaar uitgekeerde dividend. Voor zover er een forfaitair rendement in aanmerking is genomen, verhoogt dit het fiscaal opgeofferde bedrag van de participaties in de vbi.

- Het vermogen dat box 3 verlaten heeft, moet minimaal 18 maanden in de vbi blijven

Dat betekent dat u dan twee peildata mist, als het vermogen tegen het eind van het jaar wordt ingebracht. Als het rendement in de vbi lager ligt dan 5,4% op jaarbasis, loopt de belegger het risico dat er door het forfaitaire rendement in box 2 uiteindelijk meer inkomstenbelasting betaald is gedurende het bestaan van de vbi, dan er verschuldigd is over het werkelijk behaalde rendement. Dit voorkomt u door periodiek de vbi te ontbinden. Dan wordt er een eindafrekening gemaakt, voor zover het fiscale opgeofferde bedrag van de participaties groter is dan de intrinsieke waarde, resulteert dat in een verlies. Dit verlies kan terug gewenteld worden naar het daaraan voorafgaande jaar en daarmee verrekend worden.

Waar ligt het omslagpunt bij een duurzame overgang naar box 2?

In het overzicht hierna zijn in kolom B de tarieven van box 3 opgenomen voor het jaar 2019, in kolom C ter vergelijking die van het jaar 2018 opgenomen. Kolom D laat zien tot welk rendement beleggen in box 2 interessant is. Bij de berekening is rekening gehouden met het vpb tarief van 19% (tarief 2019) over winsten in de bv of open fonds voor gemene rekening (OFGR) tot € 200.000. En vervolgens met het box 2 tarief van 25%. Door de vbi status aan te vragen is er op het niveau van de rechtspersoon geen vennootschapsbelasting verschuldigd waardoor bij hogere rendementen het aantrekkelijk is om in box 2 te beleggen, zie daarvoor kolom E.

Wordt het een BV of een open fonds voor gemene rekening?

Uit voorgaande blijkt dat het aanvragen van de vbi-status er voor zorgt dat tot een hoger rendement inbrengen in box 2 interessant kan zijn. De keuze voor het wel of niet aanvragen van de vbi status, is dus afhankelijk van het verwachte rendement. Eigenlijk is het aanvragen van de vbi-status alleen aantrekkelijk als het rendement minimaal 5,4% bedraagt, als het box 3 vermogen duurzaam in de vbi wordt gebracht. In dat geval moet het om vermogen gaan dat in box 3 in de hoogste schijf belast is.

Tot slot speelt nog de vraag hoe nu dat vermogen naar box 2 over te brengen? Dat kan door oprichting van een besloten vennootschap en het vermogen als kapitaal te storten. Wil men later kapitaal terugbetalen, dan is een gang langs de notaris wel vereist. Een open fonds voor gemene rekening kan bij een overeenkomst worden opgericht, waardoor een gang langs de notaris niet nodig is. Ook voor het terugbetalen van kapitaal is een gang langs de notaris niet nodig. Een open fonds voor gemene rekening is veel flexibeler. Het open fonds voor gemene rekening hoeft ook geen jaarrekening bij de Kamer van Koophandel te deponeren, waardoor wat wordt ingebracht onzichtbaar voor de buitenwereld (anoniem) blijft. Aan het oprichten van een open fonds voor gemene rekeningen stelt de Belastingdienst meer voorwaarden, dan aan het oprichten van een besloten vennootschap.

Door in 2018 nog een deel van uw vermogen over te brengen naar box 2, kunt u een fors bedrag aan vermogensbelasting besparen in 2019. U zult voor uzelf na moeten gaan of het oprichten van een vbi gewenst is.

Als u meer wilt weten over dit onderwerp, dan is het memorandum minder belasting betalen over uw box 3 vermogen in 2019 interressant voor u. U kunt het hier bestellen.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

Subjectieve vrijstelling vpb voor vereniging of stichting

Fiscus belast te hoge rekening-courantstand van de dga in 2022

Afgelopen dinsdag is het Belastingplan 2019 door het kabinet gepresenteerd. Misschien wel het interessantste nieuws voor de directeur-grootaandeelhouder (dga) bevond zich in de aanbiedingsbrief bij het Belastingplan 2019. Daarin is aangekondigd dat het laten oplopen van de schuldverhoudingen van de dga bij de eigen bv ontmoedigt gaat worden. Schuldvorderingen boven de € 500.000 zullen als inkomen uit aanmerkelijk belang (box 2) belast worden. Wat betekent dat nu voor de praktijk?

Hoe werkt de maatregel uit?

De bedoeling is om deze maatregel per 2022 in werking te laten treden. Voor zover de schuldvordering hoger is dan €500.000, zal dat deel in box 2 belast zijn. Voor bestaande eigenwoningschulden van de bv wordt een overgangsmaatregel getroffen. Op dit moment is nog niet bekend hoe de maatregel er precies uit komt te zien. Het wetsvoorstel wordt in het voorjaar van 2019 gepubliceerd. Met deze aankondiging krijgt de dga tot het jaar 2022 de tijd om na te denken over wat te doen met de schuldvordering van de bv? Vooruitlopend op het wetsvoorstel kan ervoor gekozen worden om het overschot van de schuld uit te keren als dividend tegen het box 2 tarief van 2019. Vanaf het jaar 2020 wordt het box 2 tarief 26,25%, om in 2021 verder verhoogd te worden naar 26,9%. Met de stijgende box 2 heffing lijkt uitkeren in 2019 interessant.

Wat kunt u doen om belastingheffing te voorkomen?

De opbrengst van deze maatregel is eenmalig begroot op € 1,8 mrd in 2019. Daarna structureel op € 50 miljoen per jaar. Ik ben benieuwd of de begrote opbrengst gehaald gaan worden. Dga’s die de mogelijkheid hebben, zullen hun schulden aflossen dan wel herfinancieren bij de bank. Ook zal er een groep dga’s zijn, die de verschuldigde inkomstenbelasting niet kunnen voldoen. Voor deze groep zal de discussie mogelijk oplaaien over de vraag wanneer de dividenduitkering heeft plaatsgevonden nu ze de inkomstenbelasting niet kunnen betalen. In 2022, het jaar van de wetswijziging of feitelijk al in een eerder jaar? In dat laatste geval blijft het de vraag in hoeverre de Belastingdienst dan nog kan navorderen.

Waarom wordt de maatregel ingevoerd?

De maatregel is mogelijk een tegenreactie, op de discussie met de Belastingdienst die nu al geregeld gevoerd wordt over rekening-courantstanden van dga’s. Die zijn dan zodanig opgelopen dat de dga niet meer in staat is om af te lossen. Dan kiest men ervoor het standpunt in te nemen dat het verlies dat de bv hierop leidt, in het verleden een dividenduitkering is geweest, waarvan de navorderingstermijn is verstreken.

Alhoewel we nog niet weten hoe de regeling er precies komt uit te zien, geldt dat een gewaarschuwd mens voor twee telt. Het is van belang om tijdig actie te ondernemen. Hopelijk toont de regering zich hier een betrouwbare partij en wordt er straks geen wetgeving gepubliceerd, die toch eerder ingaat dan het jaar 2022 om anticiperend gedrag van de dga’s op de aangekondigde wetgeving tegen te gaan.

Conclusie

We kunnen concluderen dat er interessante tijden aanbreken. Niet alleen voor de belastingplichtige die zijn of haar rekening-courantstand met de bv niet verder mag laten oplopen dan € 500.000. Maar ook voor de adviseur die zijn cliënt hierop moet wijzen en bij het indienen van de aangifte inkomstenbelasting mogelijk standpunten moet innemen waar zijn cliënt het niet mee eens zal zijn.

Anonimiseren van vermogen via CV of fonds voor gemene rekening?

Welke rechtsvorm geniet de voorkeur om te anonimiseren?

Bij de invoering van het UBO-register moeten aandeelhouders die een belang van 25% of groter hebben in een B.V. worden ingeschreven in een register. Veel families onderzoeken de mogelijkheden om het vermogen van familiebedrijven te anonimiseren. Het aandelenbezit kan voor de buitenwereld niet onzichtbaar gemaakt worden. Wel kan het aanwezige vermogen in de groep van vennootschappen voor de buitenwereld onzichtbaar gemaakt worden. Daarbij wordt gebruik gemaakt van een open commanditaire vennootschap (CV). In de media zijn recent berichten verschenen over de (on)mogelijkheden van het gebruik van een commanditaire vennootschap om vermogen te anonimiseren. Die artikelen hebben ook tot Kamervragen geleid. De antwoorden van de Staatssecretaris van Financiën geven de praktijk inzicht hoe de Belastingdienst omgaat met het opzetten van privacy structuren. De Staatssecretaris heeft onder andere uitgelegd dat het gebruik van deze structuren niet is bedoeld om belasting te besparen of te ontgaan. Dat er jegens de Belastingdienst altijd volledige openheid is, maar dat ze bedoeld zijn om voor de buitenwereld minder inzicht te geven in de vermogenspositie van de familie.

Hierna ga ik in op de vraag welke rechtsvorm de voorkeur geniet om vermogen te anonimiseren:

- de open commanditaire vennootschap (CV), of het

- open fonds voor gemene rekening

Aandelenfusiefaciliteit om BV-aandelen in CV of open fonds voor gemene rekening te brengen

Bij het gebruik van de CV worden de aandelen in de B.V. met een beroep op de aandelenfusiefaciliteit ingebracht in de CV. Dat gebeurt zonder heffing van inkomstenbelasting. Vervolgens keert de B.V. een dividend uit aan de CV, ook dit gebeurt zonder heffing van inkomstenbelasting. Zo wordt het voor de buitenwereld zichtbare vermogen van de B.V. verlaagd, dat komt terecht in de CV. Omdat de CV geen publicatieplicht heeft van haar jaarrekening in het handelsregister, hebben derden geen inzicht in het vermogen van de CV. Dat vermogen is geanonimiseerd.

Op dezelfde wijze zoals hiervoor als beschreven voor de CV kan er ook gebruik gemaakt worden van een open fonds voor gemene rekening om vermogen te anonimiseren. De aandelen van de BV worden ingebracht in het open fonds voor gemene rekening met een beroep op de aandelenfusiefaciliteit.

Welke rechtspersoon geniet er nu de voorkeur om te anonimiseren?

Een CV staat ingeschreven bij het handelsregister. De CV is niet verplicht om een jaarrekening te publiceren in het handelsregister, daarom is het voor de buitenwereld niet mogelijk na te gaan hoeveel vermogen de CV bezit. Is dat nu wel zo? Als een CV wordt opgericht, gebeurt dat veelal tegen storting van een bedrag bijvoorbeeld € 1.000. Dat bedrag wordt ingeschreven in het handelsregister als storting van het kapitaal. Als op een later moment de aandelen ten titel van aandelenfusie worden ingebracht, geldt dat de waarde van de aandelen als storting op het kapitaal van de CV moeten worden ingeschreven in het handelsregister. Gebeurt dat niet, dan is er sprake van een economisch delict. De vraag is dus of de CV wel zo geschikt is om vermogen te anonimiseren. De waarde van de aandelen op het moment van de inbreng in de CV is voor de buitenwereld bekend.

Heeft het open fonds voor gemene rekening voordelen bij anonimiseren?

Het open fonds voor gemene rekening wordt niet ingeschreven in het handelsregister, heeft geen plicht om jaarcijfers te publiceren. De hiervoor genoemde stortingen van kapitaal bij de oprichting van het open fonds voor gemene rekening of latere stortingen zijn voor de buitenwereld niet bekend. In die zin heeft het gebruik van een open fonds voor gemene rekening de voorkeur om vermogen te anonimiseren. Een CV kan worden opgericht door de directeur-grootaandeelhouder (dga) een overeenkomst te laten tekenen met een opgerichte stichting, die als beherend vennoot optreedt. Meer partijen zijn er niet nodig. Voor het open fonds voor gemene rekening stelt de Belastingdienst eisen wil sprake zijn van een ‘rechtsgeldige’ oprichting in de ogen van de Belastingdienst. Zo mag een dga niet als enig kapitaalverstrekker genoemd staan. Minimaal 10% van het kapitaal moet door iemand anders dan de dga worden ingebracht. Dat mag een meerderjarig kind zijn of een echtgeno(o)t(e) zijn, als men onder huwelijkse voorwaarden is gehuwd.

Als het open fonds voor gemene rekening 100% van de aandelen houdt in een bv met een actieve onderneming erkent de Belastingdienst het open fonds niet. Op grond van rechtspraak is dit niet terecht. Overigens lijkt de Belastingdienst een uitzondering te maken als er sprake is van een holding bv die de aandelen houdt in een actieve werkmaatschappij. Dan is het wel mogelijk om een open fonds voor gemene rekening op te richten.

Als er meerdere aandeelhouders in het familiebedrijf participeren, dan lijkt het open fonds voor gemene rekening de voorkeur te genieten. Is er slechts sprake van één aandeelhouder dan kan het vaak eenvoudiger zijn om voor de cv te kiezen.

Anonimiseren van vermogen begin er tijdig mee

De laatste tijd leek de CV aan populariteit te winnen om vermogen te anonimiseren. Als alle voorschriften worden gevolgd, zal de waarde van de gestorte aandelen als kapitaal worden ingeschreven in het handelsregister. De vraag is dan in hoeverre er sprake is van het anonimiseren van vermogen. Eigenlijk is de conclusie dat er tijdig mee moet worden begonnen, op het moment dat de aandelen nog weinig waard zijn. Als de aandelen in de werkmaatschappij voor veel geld worden verkocht, is men te laat.

Fiscus start handhaving Wet DBA door opzeggen van Uniforce overeenkomst

Met de invoering van de Wet DBA (Wet deregulering beoordeling arbeidsrelaties) en het vervallen van de verklaring arbeidsrelatie (VAR) loopt de opdrachtgever het risico om als werkgever aangemerkt te worden van de ingehuurde zzp’er met inhoudingsplicht van loonheffingen als gevolg. Om dit risico weg te nemen wordt de declarabele uren bv (DUBV) of zzp bv als oplossing gepromoot. Ik ben altijd kritisch geweest ten aanzien van het gebruik van de zzp bv, omdat je zekerheid verkrijgt tegen hoge kosten voor de zzp’er. Zie ook mijn eerdere blog. Hoe groot die zekerheid precies is voor de opdrachtgever, bleef altijd onduidelijk. Natuurlijk is er een vaststellingsovereenkomst gesloten met de Belastingdienst in het geval van de DUBV, waarin een en ander is vastgelegd, maar wat nu als de Belastingdienst de arbeidsrelatie toch gaat beoordelen?

Wat houdt het Uniforce-concept in?

Op grond van het Uniforce-concept houdt de directeur grootaandeelhouder (DGA) of zzp’er 20% van de aandelen met stemrecht in de bv, de andere 80% van de aandelen met stemrecht worden door Uniforce gehouden. Daarnaast houdt de DGA de aandelen met winstrecht. Op grond van de aandelenverdeling is de DGA verplicht verzekerd voor de premies werknemersverzekeringen. De zzp bv draagt zorg voor de afdracht van de premies werknemersverzekeringen.

Inmiddels blijkt uit een recente uitspraak van de Rechtbank Den Haag dat de Belastingdienst het Uniforce-concept opnieuw heeft beoordeeld in het licht van de nieuwe Wet DBA. Bij die beoordeling is in de loop van het jaar 2016 een looncontrole uitgevoerd bij 10 DUBV’s, in 7 gevallen is geconstateerd dat er een (fictieve) dienstbetrekking bestaat tussen de opdrachtgever en de Uniforcer. De Belastingdienst heeft geen correctie voor de loonheffingen vastgesteld, omdat op grond van de vaststellingsovereenkomst over het Uniforce-concept de loonheffingen al waren afgedragen door de DUBV.

Ook bij de DUBV moet de werkrelatie tussen opdrachtgever en opdrachtnemer beoordeeld worden

De Belastingdienst is van mening dat de werkrelatie tussen de Uniforcer en de opdrachtgever beoordeeld moet worden in het licht van de Wet DBA. Dat betekent dat beoordeeld moet worden of er sprake is van een (fictieve) dienstbetrekking. Met de voor het Uniforce-concept gebruikte overeenkomst, is daar in veel gevallen sprake van. Die overeenkomst moet aangepast worden. Volgens de Belastingdienst kunnen de gepubliceerde modelovereenkomsten gebruikt worden. De omstandigheid dat op het niveau van de DUBV de verschuldigde belastingen en premies worden voldaan, is niet van belang volgens de Belastingdienst. Het niet uitvoeren van de toets of er op het niveau van de opdrachtgever/opdrachtnemer sprake is van een arbeidsverhouding is mogelijk concurrentieverstorend. Concurrentieverstorend voor opdrachtgevers, die wel aan zo een toets worden onderworpen alvorens zij zekerheid krijgen over de inhoudingsplicht.

Er waren meer initiatieven, vergelijkbaar met de DUBV, die om een vergelijkbare vrijwaring verzochten. Dit was ook een reden voor de Belastingdienst om de overeenkomst op te zeggen, om een gelijk speelveld te creëren en om concurrentievervalsing te voorkomen.

Per 1 januari 2020 het gebruik van de ZZP bv ten einde

Uiteindelijk heeft de Belastingdienst de Uniforce vaststellingsovereenkomst per 1 januari 2020 opgezegd. Tot die tijd kan de Uniforcer werken volgens de bestaande afspraken. Voor de per 1 juli 2018 bestaande DUBV’s geldt de overgangsmaatregel. Voor nieuw toetredende DUBV’s geldt deze niet meer. Dat betekent dat voor na 1 juli 2018 opgerichte DUBV’s geen beroep meer gedaan kan worden op de gemaakte afspraken.

Deze uitspraak maakt duidelijk hoe de Belastingdienst aankijkt tegen het gebruik van een DUBV of zzp bv in relatie tot de Wet DBA. Opdrachtgevers kunnen niet zonder beoordeling van de werkrelatie zzp’ers inhuren. Dat de zzp’er heeft geregeld dat hij als werknemer voor de sociale verzekeringen wordt gezien is dus geen reden om van de toets af te zien. Daarmee komt het gebruik van alle met het Uniforce-concept, de DUBV, zzp bv of vergelijkbare concepten in een ander licht te staan. Zowel de opdrachtgever als de opdrachtnemer /zzp’er moet zich hiervan bewust zijn. De werkrelatie en de daarbij behorende gesloten (model)overeenkomst (van opdracht) blijft van belang.

mr. Ewoud de Ruiter is fiscaal jurist en directeur van 3RRR Belastingadviseurs bv 030 – 687 0 383

Wat betekent het nieuwe huwelijksvermogensrecht voor de ondernemer?

Per 1 januari 2018 is het huwelijksvermogensrecht gewijzigd. Iedereen die na 31 december 2017 in het huwelijk treedt, krijgt daarmee te maken. In sommige gevallen krijgen voor 1 januari 2018 gehuwden er ook mee te maken. Hierna behandel ik een aantal belangrijke wijzigingen en aandachtspunten. Waar moet een ondernemer en de directeur-grootaandeelhouder (DGA) nu rekening mee houden en wanneer is er actie gewenst? De nieuwe regels zijn ook van toepassing op het geregistreerd partnerschap.

Geen algehele gemeenschap van goederen na het sluiten van het huwelijk

Op grond van het oude huwelijksvermogensrecht ontstond er bij het sluiten van het huwelijk een algehele gemeenschap van goederen, als er geen huwelijkse voorwaarden waren opgemaakt. Alleen goederen die onder een zogenaamde uitsluitingsclausule waren verkregen bleven als privévermogen buiten de huwelijksgoederengemeenschap. Onder het nieuwe huwelijksvermogensrecht blijven de bezittingen van voor het sluiten van het huwelijk privé bezittingen, deze maken geen deel uit van de huwelijksgoederengemeenschap. Ook schenkingen en erfenissen verkregen gedurende het huwelijk blijven privévermogen en hoeven bij een eventuele scheiding niet gedeeld te worden. Alles wat gedurende het huwelijk verkregen wordt, zijn wel gezamenlijke bezittingen en moeten bij een echtscheiding verdeeld worden. Bezittingen die men voor het huwelijk al in gezamenlijk eigendom had, maken na het sluiten van het huwelijk deel uit van de gezamenlijke huwelijksgoederengemeenschap. Na het sluiten van het huwelijk bezit ieder 50% van het goed. Als de gezamenlijke woning in de voorhuwelijkse periode is gekocht in de verhouding 60/40, wordt die verhouding na het sluiten van het huwelijk dus 50/50 als er geen huwelijkse voorwaarden worden opgemaakt.

Privévermogen blijft privé, goed administreren is wel van belang

Als men gaat scheiden hoeft wat privévermogen is niet gedeeld te worden met de ex-partner. Men zal wel moeten kunnen bewijzen wat privévermogen is. Als van goederen niet bewezen kan worden dat ze privé zijn, worden ze geacht gemeenschappelijk te zijn, zo staat in de wet. Daarom is het van belang om voorafgaand aan het huwelijk vast te leggen wat van wie is. Daarna moet de administratie daarvan goed bijgehouden worden.

Wat verandert er voor ondernemers?

Het voorhuwelijkse ondernemingsvermogen, blijft privévermogen. Voor ondernemers geldt dat de waardestijging van de IB-onderneming na het sluiten van het huwelijk gedeeld moet worden. Als de partner meewerkt in de onderneming, heeft deze bij een echtscheiding recht op een redelijke vergoeding voor de aangewende arbeid. Het is mogelijk om deze regeling in de huwelijkse voorwaarden aan te passen, bijvoorbeeld buiten toepassing te verklaren.

Aandelen in een besloten vennootschap gaan echter geen deel uitmaken van de huwelijksgemeenschap. Als er tijdens het huwelijk nieuwe aandelen worden uitgegeven, maken die wel deel uit van de huwelijksgoederengemeenschap. Dit heeft tot gevolg er bij een overlijden of echtscheiding geen aanspraak gemaakt kan worden op een deel van de aandelen. Bij een echtscheiding is dat vermoedelijk geen bezwaar, maar bij een overlijden kan dat tot extra belastingheffing leiden. Via het opmaken van huwelijkse voorwaarden kan geregeld worden dat de aandelen bij een overlijden wel deel uitmaken van de huwelijksgoederengemeenschap. Zo kan er erfbelasting bespaard worden.

Omdat de aandelen in een besloten vennootschap geen deel uitmaken van de huwelijksgemeenschap, blijft uitgekeerd dividend privévermogen. Salaris is echter gemeenschappelijk vermogen. Als er te weinig salaris is uitgkeerd gedurende de huwelijkse periode kan de partner bij een echtscheiding op grond van artikel 1:95a, lid 1 BW, alsnog een vergoeding claimen bij de directeur grootaandeelhouder. Deze bepaling werkt ook bij huwelijken gesloten voor 1 januari 2018 en is dus van toepassing op iedere directeur grootaandeelhouder, ongeacht het moment van huwen. Als er sprake is van huwen onder huwelijkse voorwaarden is het van belang om na te gaan wat dit betekent voor de vergoedingsrechten bij een echtscheiding.

De Ondernemer of de directeur grootaandeelhouder die na 1 januari 2018 gaat trouwen doet er goed aan om na te gaan of het opmaken van huwelijkse voorwaarden gewenst is. De rechtspraak zal nog nadere invulling moeten geven hoe het hiervoor genoemde verrekeningsrecht van artikel 1:95a, lid 1 BW in de praktijk nu uitwerkt bij een echtscheiding. Als u op dat gebied geen verassingen achteraf wenst, verdient het de voorkeur om daarover nu al afspraken op papier vast te leggen.

mr. Ewoud de Ruiter – directeur 3RRR Belastingadviseurs bv 030 – 687 0 383