Categorieën Blog Berichten over onderwerp: opdrachtnemer

Belasting blog

Geregeld verschijnt er een belastingadvies blog over een actueel fiscaal onderwerp. Dit blog is bedoeld om u te informeren over voor u interessante ontwikkelingen op het gebied van belastingen. Het kan gaan om nieuwe jurisprudentie of hoe een nieuwe regeling in de praktijk uitwerkt.

Als u na het lezen van een blog vragen heeft, schroom niet om die te stellen!

Waarom de bv geen oplossing is, maar vof en coöperatie wel voor ontwijken risico op loondienstverband?

Nu de Wet DBA is ingevoerd zijn opdrachtgevers en –nemers met elkaar in overleg over hoe de inhuur van tijdelijke arbeidskrachten vanaf 1 mei te organiseren. Als een opdrachtgever vermoedt dat de Belastingdienst een loondienstbetrekking constateert, wordt die (terecht) huiverig om zzp-ers in te huren. Partijen gaan dan in overleg over de vraag hoe de inhuur dan te organiseren.

In een eerder blog heb ik geschreven over de ZZP-Oké en Uniforce DUBV concepten. Dit zijn zoals ik toen concludeerde kostbare oplossingen door de hogere belasting- en premieheffing. Dat zijn bv’s waarbij de DGA in een loondienstbetrekking staat en die premies werknemersverzekeringen inhoudt en afdraagt. Iets minder kostbaar is het gebruik van een “gewone” BV waarbij de dga voor de premies werknemersverzekeringen niet in een loondienstbetrekking staat, maar werkt dat ook? Of zijn er andere oplossingsrichtingen denkbaar als een zzp-er als eenmanszaak niet meer ingehuurd wordt?

Gebruik BV zal vaak geen oplossing vormen om uit de loondienstbetrekking te blijven

Als gebruik gemaakt wordt van een BV, zal beoordeeld moeten worden of die bv een reële betekenis heeft. In veel gevallen zal de Belastingdienst het gebruik van de BV wegdenken en de gemaakte afspraken toerekenen aan de directeur grootaandeelhouder/opdrachtnemer. Veelal wordt gebruik gemaakt van een BV, die de opdracht aanneemt, waarbij de dga/natuurlijke persoon die opdracht uitvoert. De bepalingen voor het constateren van een arbeidsovereenkomst, zijn ook hier van belang. Kan de opdrachtgever feitelijk dwingende aanwijzingen geven aan dga/natuurlijk persoon, moet hij het werk persoonlijk verrichten en wordt er betaald voor de werkzaamheden, dan is voldaan aan de voorwaarden voor de loondienstbetrekking.

Als wat opdrachtgever en opdrachtgever hebben afgesproken meer afwijkt van wat werkgever en werknemer veelal afspreken, zal eerder sprake zijn van een overeenkomst van opdracht en geen arbeid. In de praktijk zal meestal blijken dat de BV geen oplossing biedt als men zo tracht de loondienstbetrekking te ontwijken, omdat de Belastingdienst daar doorheen zal kijken.

Gebruik maken van een coöperatie of vennootschap onder firma wel een oplossing met aandachtspunten

Als verschillende ondernemers zich gezamenlijk organiseren in een coöperatie of een vennootschap onder firma kan dat een oplossing kunnen bieden om van de dienstbetrekking weg te blijven. De coöperatie of vennootschap onder firma is dan de opdrachtnemer. Er wordt geen overeenkomst van opdracht aangegaan met een individuele natuurlijke persoon of zijn BV, maar met de vof of coöperatie. Die zorgt voor de uitvoering van de opdracht en is ook verantwoordelijk voor het eindresultaat. Daarbij is de vof of coöperatie vrij om te kiezen wie de opdracht uitvoert.

De participanten/vennoten moeten op gelijkwaardige basis samenwerken binnen de coöperatie of vennootschap onder firma, wil je binnen het samenwerkingsverband niet tegen loonheffingen aanlopen. Als er ondergeschiktheid ontstaat tussen deelnemers onderling, loop je tegen inhoudingsplicht loonheffingen aan. Iets wat men nu juist probeert te voorkomen.

In de uitvoering hebben de coöperatie en de vof een aantal aandachtspunten. Veel zzp-ers waarderen hun eigen vrijheid als ondernemer, het is de vraag of zij zichzelf op gelijkwaardige basis zien ondernemen/samenwerken met mede zzp-ers. Dat is wel een belangrijke voorwaarde om de coöperatie of vof tot een succes te maken. Ook zal de vof of coöperatie voldoende afstand moeten bewaren tot de opdrachtgever. Die mag dus geen bemoeienis hebben met het opzetten en besturen van de vof of coöperatie. Of met wie er wel en niet namens de vof opdrachten mogen uitvoeren.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

Voorlichting over de Wet DBA is niet veel waard bij latere handhaving

Bij de behandeling van de Wet Deregulering Beoordeling Arbeidsrelaties (Wet DBA) heeft de Staatssecretaris van Financiën in de Tweede en de Eerste Kamer het wetsvoorstel toegelicht. Ook heeft hij meerdere malen Kamervragen over de wet beantwoord. De Belastingdienst is ook al enige tijd bezig met het geven van voorlichting over de Wet DBA. In die voorlichting wordt het beeld geschetst dat er ten opzichte van het werken onder de var-verklaring weinig is veranderd. Zowel de staatssecretaris als de Belastingdienst doen erg hun best om die beeldvorming bij het publiek te creëren om zo onrust weg te nemen. Dat botst soms met de informatievoorziening deze verloopt daardoor niet optimaal. Er is ook informatie verstrekt die later onjuist bleek of nader verduidelijkt moest worden. Om wordt om de hete brij heen gedraaid ten aanzien van waar het echt om gaat.

Onduidelijkheid bij opdrachtgever en opdrachtnemer over toepassing Wet DBA

Bij opdrachtgevers en opdrachtnemers bestaat er nog onduidelijkheid en daarmee onzekerheid over de toepassing van de nieuwe wet. De verwachting is dat deze wet in de handhavingssfeer tot discussie met de Belastingdienst zal leiden. Dat betekent dat opdrachtgevers en -nemers in een dergelijk geval een beroep zullen doen op wat de staatssecretaris over de wet heeft gezegd en de voorlichting van de Belastingdienst. In hoeverre kunnen opdrachtgever en opdrachtnemer vertrouwen ontlenen aan deze uitlatingen?

Bij de uitlatingen van de Staatssecretaris van financiën moet een onderscheid gemaakt worden tussen zijn uitlatingen als wetgever (daaraan kan geen vertrouwen worden ontleend) en zijn uitlatingen als uitvoerder van de wet. Daaraan kan men wel vertrouwen ontlenen.

Ten aanzien van de Belastingdienst moet een onderscheid gemaakt worden tussen een bewuste standpuntbepaling en meer algemene voorlichting. Van dat laatste is sprake bij algemene informatie van de belastingtelefoon en algemene inlichtingen. Ten aanzien van de voorlichting van de Belastingdienst over de Wet DBA zal naar ik verwacht eerder sprake zijn van algemene voorlichting dan een bewuste standpuntbepaling. Er kan een latere discussie ontstaan met de Belastingdienst over de uitleg van de wet. Door opdrachtgever- en/of nemer kan dan verwezen worden naar de eerdere voorlichting. De Belastingdienst kan op dat moment stellen dat aan die algemene informatie geen vertrouwen ontleend kan worden en vervolgens een daarvan afwijkend standpunt innemen of een afwijkende uitleg geven..

Bewuste standpuntbepaling door Belastingdienst te verkiezen boven algemene informatie

Voor zover er onduidelijkheid bestaat over de uitleg van de Wet DBA kan een belastingplichtige het meeste vertrouwen ontlenen aan door de Belastingdienst ingenomen standpuntbepaling. Dat betekent dat er een schriftelijk verzoek gedaan moet worden, waarbij de op de zaak betrekking hebbende relevante feiten ook worden genoemd. Als de Belastingdienst op basis daarvan een standpunt inneemt kan men daaraan een in rechte te honoreren vertrouwen ontlenen.

Een deel van het voor handen zijnde voorlichtingsmateriaal van de Belastingdienst zal een vals gevoel van zekerheid geven voor opdrachtgever en –nemer als zij opdrachten sluiten. Partijen moeten zich daarvan bewust zijn en proberen om onzekerheden zoveel mogelijk uit te sluiten. Bijvoorbeeld door afstemming met de Belastingdienst over specifieke vragen.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383

BV is dure oplossing voor zzp-er om mogelijke dienstbetrekking te ontwijken

Met het afschaffen van de var-verklaring worstelen opdrachtgevers en opdrachtnemers met de vraag hoe de inhuur van tijdelijke arbeidskrachten in te vullen. De opdrachtgever wil geen risico lopen op naheffingen. Een van de oplossingen die genoemd wordt is het gebruik van een BV. Het moet dan gaan om een BV waarbij de opdrachtnemer in een loondienstbetrekking staat tot die BV en waarbij sprake is van inhoudingsplicht premies werknemersverzekeringen. Er kan gebruik gemaakt worden van de diensten van ZZP-Oké of Uniforce. Is er bij de BV van opdrachtnemer geen inhoudingsplicht premies werknemersverzekeringen, dan beoordeelt de Belastingdienst de werkrelatie tussen opdrachtgever en opdrachtnemer op zelfde wijze als die tussen de zzp-er en opdrachtgever. Als de BV inhoudingsplichtige is voor de premies werknemersverzekeringen, zal de Belastingdienst er meestal minder belang bij hebben om op het niveau van de opdrachtgever kritisch te kijken naar de werkrelatie.

Wat betekent het gebruik declarabele uren BV?

Omdat de zzp-er als werknemer gezien wordt van de declarabele uren BV, verliest hij het recht op de ondernemersaftrek (zelfstandigenaftrek, eventueel starters aftrek en de MKB-winstvrijstelling). Daarnaast zijn er premies werknemersverzekeringen verschuldigd door BV van opdrachtnemer.

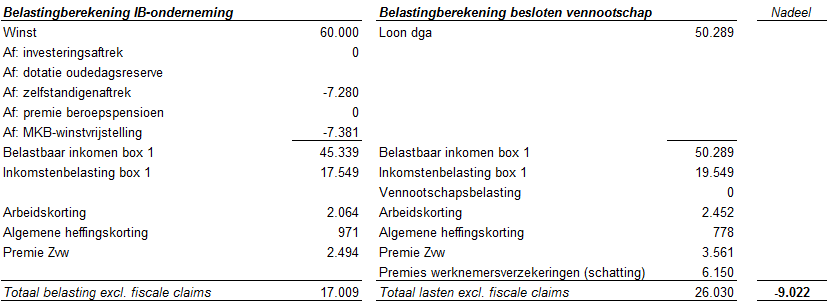

Bij een winst van € 60.000 na kosten bedraagt het verschil in netto inkomen € 9.022. Bij de berekening is rekening gehouden met het feit dat de premies zvw en werknemersverzekeringen voor rekening van de werkgever komen, vandaar het verschil in loon/winst. De IB-ondernemer houdt netto € 42.991 over en de BV-ondernemer € 33.970.

Om e.e.a. vergelijkbaar te houden heb ik ervoor gekozen om niet te doteren aan de oudedagsreserve respectievelijk pensioen op te bouwen. Daarnaast ben ik er vanuit gegaan dat er geen sprake is van overige aftrekposten (denk bijvoorbeeld aan hypotheekrenteaftrek) en dat het hele inkomen geconsumeerd wordt. Verder zullen de kosten voor het aanhouden van een BV ook hoger liggen. Mogelijk scheelt dat nog wel € 2.000 aan extra kosten (deponeringsjaarrekening, loonadministratie en aangifte vennootschapsbelasting).

Gebruik BV levert fors verlies netto-inkomen op voor zzp-er

Al met levert het werken via een zogenaamde declarabele uren-bv een fors inkomensverlies op voor de zzp-er. Vermoedelijk zal de Belastingdienst bij het gebruik van deze oplossing minder kritisch zijn bij het beoordelen van de arbeidsrelatie en loopt opdrachtgever een kleiner risico op naheffing van loonheffingen. Daarin kan het gebruik van de BV een voordeel bieden. Of de opdrachtnemer daar netto zoveel voor zal willen inleveren? Wellicht kunnen opdrachtgever en –nemer overeenkomen dat er een hoger uurtarief wordt betaald, enerzijds omdat opdrachtgever minder risico loopt op naheffingen (is ook wat waard) anderzijds omdat opdrachtnemer netto minder overhoudt.

mr. Ewoud de Ruiter – directeur Apollo Tax bv 030 – 687 0 383